Источник: Журнал «Налог на прибыль: учет доходов и расходов» Организация приобрела ценную бумагу – процентный вексель ВТБ – с целью получения дохода по ней. По прошествии времени она передала банковский вексель (по соглашению об отступном в счет задолженности по договору об оказании услуг) в качестве оплаты услуг.

Как отразить данную операцию в бухгалтерском и налоговом учете, какими документами сопроводить? В чем особенности исчисления налога на прибыль для такого случая? Как заполнить декларацию по этому налогу? Постараемся ответить на перечисленные вопросы.

И условимся: профессиональные участники рынка ценных бумаг нас интересовать не будут, мы рассматриваем обычную организацию, у которой возникли операции с ценными бумагами, не обращающимися на рынке ценных бумаг (к коим и относятся банковские векселя). Да, и еще: пусть наша организация определяет доходы и расходы при исчислении налога на прибыль методом начисления, а отчетными периодами по налогу на прибыль у нее признаются I квартал, полугодие и девять месяцев календарного года.

Ответ из ЦБРФ о ВЕКСЕЛЕ! ПРИМЕНЯЙТЕ ПРАВИЛЬНО ВЕКСЕЛЯ! 2019

О бухгалтерском учете

- в группе статей 1170 «Финансовые вложения» раздела I «Внеоборотные активы» – если погашение векселя или его передача в оплату не ожидаются в течение 12 месяцев после отчетной даты;

- в группе статей 1240 «Финансовые вложения (за исключением денежных эквивалентов)» раздела II «Оборотные активы» – если погашение векселя или его передача в оплату ожидаются в течение 12 месяцев после отчетной даты.

Проценты, причитающиеся к получению по векселю, рекомендовано отражать отдельно от его стоимости (традиционно для этих целей используют соответствующий субсчет счета 76 «Расчеты с разными дебиторами и кредиторами»). Как правило, проценты начисляют за каждый истекший отчетный период (п. 16 ПБУ 9/99 «Доходы организации» [4] ), то есть помесячно. Такой вариант учета (в отличие от единовременного начисления процентов) позволяет избежать возникновения (в результате различий в правилах признания дохода для целей бухгалтерского и налогового учета) налогооблагаемой временной разницы, подлежащей отражению в бухучете по требованиям ПБУ 18/02«Учет расчетов по налогу на прибыль организаций» [5] .

Обратите внимание

Проценты (ставка для их расчета должна быть зафиксирована в тексте векселя) начисляются со дня, следующего за днем составления векселя (если не указано иной даты). Это следует из п. 5, 73 и 77 Положения о переводном и простом векселе [6] (см. также письма Минфина России от 06.11.2008 № 03‑03‑06/2/150, от 27.08.2010 № 03‑03‑06/1/574, УФНС

На дату передачи векселя в качестве отступного в счет погашения задолженности по договору оказания услуг организация отразит выбытие финансового вложения (п. 25 ПБУ 19/02). При этом она признает прочий доход от выбытия векселя банка в сумме погашенной кредиторской задолженности (п. 6.3, 7, 10.1 ПБУ 9/99).

Пример 1

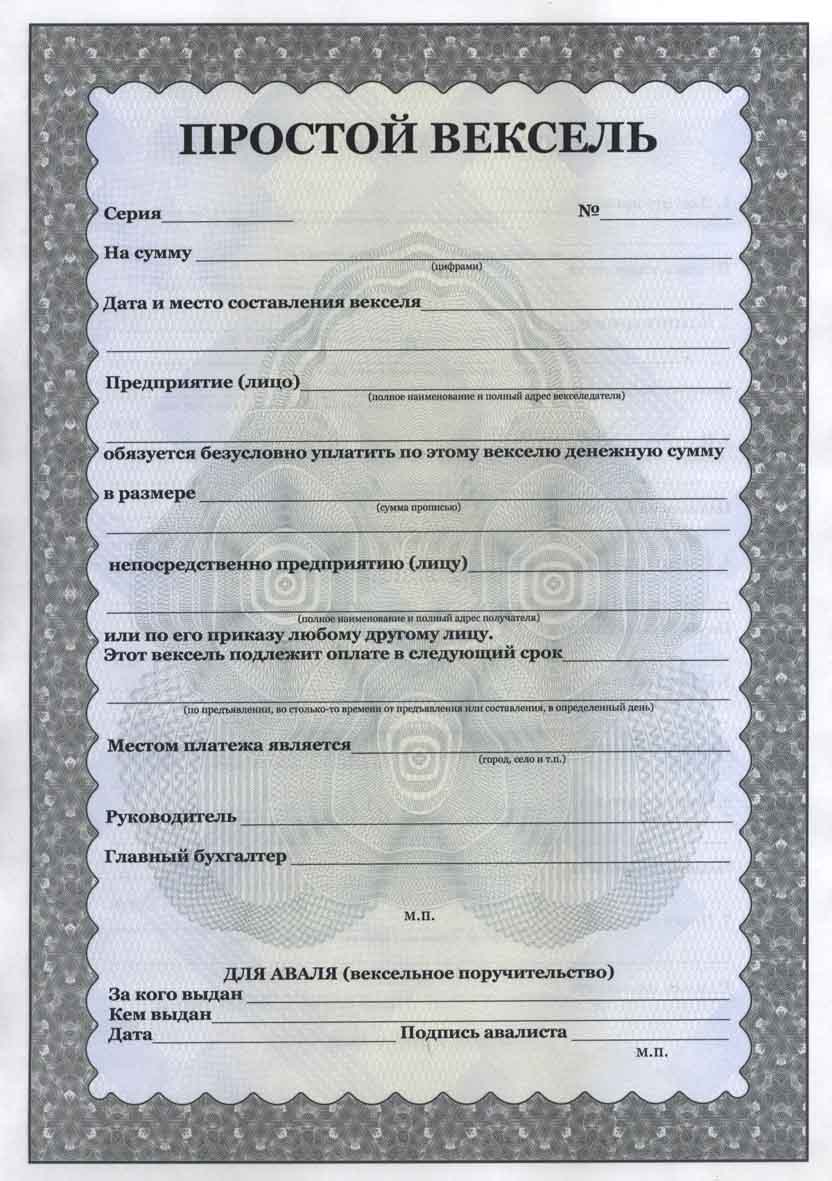

Организация 26.01.2015 приобрела вексель Внешторгбанка, выпущенный 26.01.2015, со сроком платежа «по предъявлении, но не ранее 06.05.2015» по номиналу 1 000 000 руб. Вексель предусматривает начисление процентов по ставке 7% годовых, что отражено на бланке векселя.

6 апреля 2015 года организация оформила соглашение об отступном, предполагающее передачу банковского векселя контрагенту, оказавшему для нее услуги на сумму 1 000 000 руб. (без НДС).

Операция по приобретению векселя произведена на основании договора передачи простых векселей ОАО «Банк ВТБ», определяющего основные существенные условия о передаваемом имуществе (векселе) и о его цене, а также акта приема-передачи ценных бумаг, в котором стороны четко указали, какой именно вексель передается (номер бланка, все его реквизиты, цель передачи и момент перехода права собственности на этот вексель).

Операция по передаче векселя в счет оплаты оказанных услуг сопровождена оформлением соглашения об отступном, а также актом приема-передачи векселя. В акте приема-передачи векселя, помимо реквизитов ценной бумаги, обязательно должно быть указано, в оплату каких услуг передается вексель, на основании какого (номер, дата) договора такие услуги были оказаны, а также отражена общая сумма погашаемых обязательств (может отличаться от номинала векселя). Отдельно в акте должна быть выделена сумма НДС.

В бухгалтерском учете организация сделает следующие проводки:

Перечислены денежные средства банку для оплаты векселя

Вексель банка учтен как финансовое вложение

Начислены проценты по векселю за январь

1 000 000 руб. х 7% / 365 дн. х 5 дн.

Начислены проценты по векселю за февраль

1 000 000 руб. х 7% / 365 дн. х 28 дн.

Начислены проценты по векселю за март

1 000 000 руб. х 7% / 365 дн. х 31 дн.

Приняты на учет оказанные услуги

Начислены проценты по векселю за апрель

1 000 000 руб. х 7% / 365 дн. х 6 дн.

В счет погашения задолженности контрагенту передан вексель банка

Списана учетная стоимость векселя

Признаны расходы в виде суммы процентов по векселю

(960 + 5 370 + 5 945 + 1 150)

Налог на прибыль

Доход по векселю

Первоначально в течение всего срока нахождения у организации ценная бумага рассматривается как долговое обязательство (п. 6 ст. 250 НК РФ).

Порядок включения внереализационного дохода (в нашем случае – процентов по банковскому векселю) в налоговую базу урегулирован п. 1 ст. 328 НК РФ: сумма дохода отражается в аналитическом учете (отдельно по каждому векселю) исходя из условий выпуска векселя или его передачи (продажи).

Признание доходов в виде процентов по долговым обязательствам осуществляется налогоплательщиком ежемесячно независимо от срока их уплаты, предусмотренного договором, по которому срок его действия приходится более чем на один отчетный (налоговый) период. Налогоплательщик в аналитическом учете на основании справок ответственного лица, которому поручено ведение учета доходов (расходов) по долговым обязательствам, обязан отразить в составе доходов сумму процентов, определяемую в порядке, установленном п.

6 ст. 271 НК РФ (абз. 3 п. 4 ст. 328 НК РФ).

В декларации по налогу на прибыль (полагаем, начиная с отчетности за налоговый период – 2014 год таковую надо подавать по новой форме [7] ) доход в виде накопленного процента показывается по строке 100 приложения 1 к листу 02 (п. 6.2 разд. VI Порядка заполнения налоговой декларации [8] ).

По строке 020 листа 02 отражается общая сумма внереализационных доходов, учтенных за отчетный (налоговый) период в соответствии со ст. 250 НК РФ и указанных по строке 100 приложения 1 к данному листу (п. 5.2 разд. V Порядка заполнения налоговой декларации).

Пример 2

Продолжим пример 1.

Составляя декларацию по налогу на прибыль за I квартал 2015 года, организация отразит по строке 100 приложения 1 к листу 02 начисленный процент по векселю в сумме 12 275 руб. (960 + 5 370 + 5 945). Эта же сумма (в составе других внереализационных доходов) найдет свое место в строке 020 листа 02.

Передача векселя контрагенту: доходы и расходы

Передача векселя в оплату товаров, работ, услуг (впрочем, как и его погашение, в том числе досрочное) рассматривается как операция по реализации ценной бумаги, к которой применяются правила ст. 280 НК РФ. На этом (с годами не меняя позиции) настаивает Минфин – см., например, письма от 04.03.2013 № 03‑03‑06/1/6365, от 09.11.2012 № 03‑03‑06/1/582, от 21.03.2011 № 03‑02‑07/1-79.

К сведению

Статья 280 НК РФ с 01.01.2015 действует в новой редакции [9] . Изменения в данной норме в большей степени касаются ценных бумаг, обращающихся на ОРЦБ, которые нами не рассматриваются.

Правда, есть и другой подход: передача векселя в качестве средства платежа не является реализацией [10] . Однако доказывать его приходится в суде, что предпочитают немногие. Большинство налогоплательщиков разделяют позицию Минфина. Наша организация (договоримся) проявляет солидарность с последними, то есть при передаче банковского векселя в качестве оплаты оказанных ей услуг апеллирует к ст. 280 НК РФ.

В соответствии с абз. 1 п. 2 названной нормыдоходы налогоплательщика от операций по реализации или от иного выбытия ценных бумаг (в том числе от погашения или частичного погашения их номинальной стоимости) определяются исходя из цены реализации или иного выбытия ценной бумаги, а также суммы накопленного процентного (купонного) дохода, уплаченной налогоплательщику покупателем, и суммы процентного (купонного) дохода, выплаченной налогоплательщику эмитентом (векселедателем). При этом в доход налогоплательщика от реализации или иного выбытия ценных бумаг не включаются суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Расходы по данной операции определяются исходя из цены приобретения ценной бумаги (включая расходы на ее приобретение), затрат на ее реализацию, размера скидок с расчетной стоимости инвестиционных паев, суммы накопленного процентного (купонного) дохода, уплаченной налогоплательщиком продавцу ценной бумаги. При этом в расход не включаются суммы накопленного процентного (купонного) дохода, ранее учтенные при налогообложении (абз. 1 п. 3 ст. 280 НК РФ).

Но это еще не все. Налогоплательщику, проводящему операции с необращающимися (доходными – процентными либо дисконтными) ценными бумагами, следует взять на вооружение п. 16 ст. 280 НК РФ. Согласно ему (абз.

1) сначала по векселю нужно определить его расчетную цену и предельное отклонение цен от нее.

Порядок определения расчетной цены необращающихся ценных бумаг в целях применения гл. 25 НК РФ устанавливает ЦБ РФ по согласованию с Минфином (абз. 5 п. 16 ст. 280 НК РФ) [11] . Поскольку названный документ до настоящего времени так и не утвержден, действует прежний порядок, закрепленный Приказом ФСФР России от 09.11.2010 № 10-66/пз-н [12] (далее – Порядок).

Величина предельного отклонения зафиксирована в абз. 2 п. 16 ст. 280 НК РФ. Она составляет 20% в сторону повышения или понижения от расчетной цены ценной бумаги.

Так вот, фактическая цена сделки признается рыночной ценой и принимается для целей налогообложения, лишь находясь в интервале между максимальной и минимальной ценами, определенными исходя из расчетной цены ценной бумаги и предельного отклонения цен (если иное не установлено п. 16 ст. 280 НК РФ).

В случае реализации необращающихся ценных бумаг по цене ниже минимальной цены финансовый результат для целей налогообложения определяется исходя из минимальной цены (абз. 3 п. 16 ст. 280 НК РФ).

В случае приобретения необращающихся ценных бумаг по цене выше максимальной цены при определении финансового результата для целей налогообложения принимается максимальная цена, определенная исходя из расчетной цены ценной бумаги и предельного отклонения цен (абз. 4 п. 16 ст. 280 НК РФ).

Пример 3

Расчетная цена векселя (условно) – 100 руб.

Предельное отклонение, соответственно, – 20 руб.

Максимальная цена составляет 120 руб., а минимальная – 80 руб.

При реализации векселя по цене, например, 75 руб. финансовый результат для целей налогообложения определяется исходя из цены векселя 80 руб.

Если вексель приобретен по цене, допустим, 125 руб. (такова, например, стоимость товаров, в оплату которых получена ценная бумага), финансовый результат определяется исходя из цены векселя 120 руб. (см. также Письмо Минфина России от 29.03.2013 № 03‑03‑06/2/10054).

К вопросу об определении расчетной цены ценной бумаги

Порядок определения расчетной цены необращающихся ценных бумаг, как уже было отмечено, установлен Приказом ФСФР России № 10-66/пз-н. Он действует уже не один год, но, к сожалению, четких разъяснений по его применению так и не последовало. А между тем разобраться с ним непросто.

Итак, в соответствии с п. 2Порядка расчетная цена необращающихся векселей может быть определена:

- как цена, рассчитанная исходя из существующих на рынке ценных бумаг цен этой ценной бумаги в соответствии с п. 4 Порядка;

- как цена ценной бумаги, рассчитанная организацией по правилам, предусмотренным п. 5 – 19 Порядка;

- как оценочная стоимость ценной бумаги, определенная оценщиком (п. 19 Порядка).

Пунктом 20 Порядка установлено, что способы определения расчетной цены необращающихся ценных бумаг, условия применения конкретных способов прописываются налогоплательщиком в учетной политике для целей налогообложения. Причем в ней можно закрепить один или несколько методов определения расчетной цены ценной бумаги, не обращающейся на рынке ценных бумаг [13] .

А теперь чуть подробнее.

Определение расчетной цены с привлечением оценщика (последний из предложенных вариантов), казалось бы, наиболее удобен, однако не из дешевых (соответствующие услуги нужно оплатить). Чего нельзя сказать про первый вариант. Однако он подойдет не всем, а лишь тем, кто располагает векселями крупных компаний и именитых банков (по таким ценным бумагам могут быть объявлены котировки на покупку; расчетная цена при этом предстанет как средневзвешенная цена предложений о покупке; если котировки не объявлены, можно обратиться с запросом к профессиональным участникам рынка ценных бумаг и получить от них интересующие вас данные).

Пример 4

Номинал векселя Сбербанка – 100 000 руб., дата погашения – через

90 дней.

Организация располагает данными о продаже векселей этой серии профессиональными участниками рынка ценных бумаг (см. таблицу).

Брокер, предоставивший данные

Источник: www.klerk.ru

Как отразить в учете расчеты собственными векселями за приобретенные товары (работы, услуги)

Организация может гарантировать оплату приобретенных товаров (работ, услуг) собственным векселем . При этом первичное обязательство (задолженность по договору) не погашается. Вексель в данном случае является обеспечением и подтверждением обязательства, которое дает организации право на отсрочку платежа. Это следует из статей 815 и 823 Гражданского кодекса РФ.

Фактически же организация рассчитается с контрагентом, когда погасит свой вексель (оплатит его) (п. 1 ст. 408 ГК РФ и гл. VI Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341). Также задолженность организации будет погашена, если контрагент передает вексель третьему лицу (другому контрагенту).

Внимание: расчеты с использованием векселей (в т. ч. собственных) повышают риск проведения выездной налоговой проверки у всех участников вексельной сделки (п. 12 приложения 2 к приказу ФНС России от 30 мая 2007 г. № ММ-3-06/333).

Процентный, дисконтный вексель

Если организация передает контрагенту вексель с дисконтом или по векселю начисляются проценты, подробнее об учете и налогообложении данных сумм см.:

- Как отразить в учете проценты (дисконт) по собственному векселю;

- Как рассчитать проценты (дисконт) по собственному векселю.

Бухучет

В бухучете передачу собственного векселя в оплату товаров (работ, услуг) отразите на отдельных субсчетах к счетам расчетов. Например, это может быть счет 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по векселям выданным» или счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по векселям выданным».

Это связано с тем, что у организации, которая рассчитывается с контрагентом собственным векселем, сам вексель не признается имуществом (товаром). Находясь в собственности у векселедателя, он не удостоверяет никаких прав и обязательств, а при передаче только обеспечивает долг, гарантируя оплату по нему с отсрочкой платежа. То есть для векселедателя собственный вексель не является ценной бумагой, и отражать его с использованием счета 58-2 «Долговые ценные бумаги» не нужно. Это следует из статей 815, 823 и пункта 1 статьи 142 Гражданского кодекса РФ, статей 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и пункта 3 ПБУ 19/02.

Задолженность перед контрагентом по товарам (работам, услугам), обеспеченную собственным векселем, учитывайте по стоимости товаров (работ, услуг). Это следует из системного толкования положений пунктов 1 и 2 ПБУ 15/2008 и пунктов 6.2 и 6.3 ПБУ 10/99.

При передаче собственного векселя при расчетах за товары (работы, услуги) в бухучете сделайте такую запись:

Дебет 60 (76) субсчет «Расчеты по приобретенным товарам (работам, услугам)» Кредит 60 (76) субсчет «Расчеты по векселям выданным»

– выдан собственный вексель в обеспечение оплаты товаров (работ, услуг).

При погашении (оплате) собственного векселя в бухучет сделайте такую запись:

Дебет 60 (76) субсчет «Расчеты по векселям выданным» Кредит 51(50)

– погашен (оплачен) предъявленный вексель.

Такая схема бухгалтерских проводок следует из Инструкции к плану счетов (счета 60, 76) и пункта 2 письма Минфина России от 31 октября 1994 г. № 142. Именно это письмо разъясняет порядок отражения в бухучете операций с собственными векселями организации (п. 13 постановления Правительства РФ от 26 сентября 1994 г. № 1094). Хотя этот документ принят в исполнение старого законодательства о бухучете, применять его положения можно и сейчас с поправкой на новый План счетов.

Ситуация: нужно ли вести учет выданных собственных векселей на забалансовом счете 009?

Выданный собственный вексель является обеспечением и подтверждением обязательства, которое дает организации право на отсрочку платежа. Это следует из статьи 815 Гражданского кодекса РФ, статей 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.

Инструкцией к плану счетов для отражения выданных организацией обеспечений предусмотрен счет 009 «Обеспечения обязательств и платежей выданные».

Кроме того, необходимость такой бухгалтерской записи подтверждена пунктом 8 письма Минфина России от 31 октября 1994 г. № 142. Именно это письмо разъясняет порядок отражения в бухучете операций с собственными векселями организации (п. 13 постановления Правительства РФ от 26 сентября 1994 г. № 1094). Хотя этот документ принят в исполнение старого законодательства о бухучете, применять его положения можно и сейчас с поправкой на новый План счетов.

При использовании забалансового счета в учете делайте такие записи.

– При выдаче обеспечения:

Дебет 009

– отражена сумма выданного обеспечения.

– При погашении задолженности:

Кредит 009

– списана сумма (часть суммы) выданного обеспечения.

Вместе с тем, организация должна отражать достоверную информацию о движении векселей в разрезе аналитического учета по балансовым счетам (например, 60, 76). В этом случае необходимость в отражении операций по выдаче и погашению собственных векселей за балансом (на счете 009) отсутствует (п. 3 ст. 10 Закона от 6 декабря 2011 г. № 402-ФЗ).

Факт передачи векселя подтвердите первичным документом, составленным в произвольной форме, унифицированного бланка для этого не предусмотрено. Например, это может быть акт приема-передачи собственных векселей. Составьте его с учетом требований к первичным документам .

Ситуация: как в бухучете отразить операцию по передаче собственного векселя за товары (работы, услуги), если она оформлена соглашением о новации? Задолженность по оплате товаров (работ, услуг) новирована в заемное обязательство.

Отразите как обеспечение обязательства по договору займа.

Статьей 818 Гражданского кодекса РФ определено, что по соглашению сторон долг может быть заменен заемным обязательством. Такая замена признается новацией и оформляется как договор займа (ст. 414 и 808 ГК РФ).

С момента, как заключено соглашение о новации долга по оплате товаров в заемное обязательство, задолженность организации по оплате товаров прекращается и возникает обязательство организации по займу, обеспеченному векселем (п. 1 ст. 414 ГК РФ).

В зависимости от срока обращения собственного векселя операции с ним отражайте на отдельном субсчете (например, «Расчеты по векселям выданным») к счету:

- 66 «Расчеты по краткосрочным кредитам и займам», если вексель выдан на срок менее одного года;

- 67 «Расчеты по долгосрочным кредитам и займам», если заем (кредит) выдан на срок более одного года.

В учете сделайте такие проводки:

Дебет 60 (76) Кредит 66 (67) субсчет «Расчеты по векселям выданным»

– новирована задолженность по оплате товаров (работ, услуг) в заемное обязательство, обеспеченное собственным векселем.

Это следует из пунктов 1 и 2 ПБУ 15/2008 и Инструкции к плану счетов (счета 66, 67, 009).

Пример отражения в бухучете операций по передаче и погашению собственного векселя организации, переданного в обеспечение приобретаемых товаров

В феврале ООО «Альфа» заключило договор купли-продажи товаров с ООО «Торговая фирма «Гермес»» на сумму 3 540 000 руб. (в т. ч. НДС – 540 000 руб.). Согласно условиям договора в обеспечение обязательства оплаты товара «Альфа» передает собственный вексель номинальной стоимостью 3 540 000 руб. со сроком погашения не ранее 18 марта текущего года.

В этом же месяце «Гермес» отгрузил товары «Альфе», а «Альфа» передала «Гермесу» вексель по акту приема-передачи .

Для отражения операции по передаче и погашению собственного векселя, переданного в обеспечение приобретенных товаров, бухгалтер открыл к счету 60 «Расчеты с поставщиками и подрядчиками» субсчета – «Расчеты по приобретенным товарам (работам, услугам)», «Расчеты по векселям выданным».

В феврале в учете организации сделаны записи:

Дебет 41 Кредит 60 субсчет «Расчеты по приобретенным товарам (работам, услугам)»

– 3 000 000 руб. (3 540 000 руб. – 540 000 руб.) – оприходованы приобретенные товары;

Дебет 19 Кредит 60 субсчет «Расчеты по приобретенным товарам (работам, услугам)»

– 540 000 руб. – учтен входной НДС по приобретенным товарам;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 540 000 руб. – принят к вычету НДС по приобретенным товарам;

Дебет 60 субсчет «Расчеты по приобретенным товарам (работам, услугам)» Кредит 60 субсчет «Расчеты по векселям выданным»

– 3 540 000 руб. – выдан собственный вексель в обеспечение задолженности по приобретаемым товарам.

В марте «Гермес» предъявил вексель «Альфы» к платежу. «Альфа» полностью оплатила долг.

Бухгалтер «Альфы» отразил эту операцию так:

Дебет 60 субсчет «Расчеты по векселям выданным» Кредит 51

– 3 540 000 руб. – погашена задолженность по приобретенным товарам, обеспеченная собственным векселем.

ОСНО

Приобретенные товары (работы, услуги), обеспеченные собственным векселем, учтите при расчете налога на прибыль в зависимости от следующих факторов:

- правил налогового учета, которые применяются для соответствующего вида расходов;

- метода, который использует организация при расчете налога на прибыль (метод начисления или кассовый метод).

Это следует из статей 252, 272 и 273 Налогового кодекса РФ.

Входной НДС по приобретенным товарам (работам, услугам) примите к вычету в общем порядке – после принятия товаров на учет, при наличии счета-фактуры и выполнении других необходимых условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Подробнее об этом см.

Как платить НДС при расчетах векселем .

УСН

Выдача собственного векселя не влияет на расчет единого налога независимо от того, какой объект налогообложения применяет организация. Для целей налогообложения эта операция является обеспечением оплаты приобретенных товаров (работ, услуг) с отсрочкой платежа. То есть при выдаче собственного векселя не происходит ни оплаты приобретенных товаров (работ, услуг), ни погашения иных обязательств. Это следует из статей 815 и 823 Гражданского кодекса РФ и статьи 346.17 Налогового кодекса РФ.

При этом для расчета единого налога учитывайте особенности учета некоторых видов расходов при упрощенке. Например, приобретенные товары, за которые получен вексель, должны быть не только оплачены, но и реализованы (подп. 23 п. 1 и п. 2 ст. 346.16, подп. 2 п. 2 ст.

346.17 НК РФ).

ЕНВД

Объектом налогообложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы операции по приобретению товаров (работ, услуг), в обеспечение которых передан вексель, не повлияют.

ОСНО и ЕНВД

Порядок учета товаров (работ, услуг), за которые организация рассчиталась собственным векселем при совмещении ЕНВД с общей системой налогообложения, зависит от того, для какого вида деятельности приобретены товары (работы, услуги), в обеспечение которых организация выдала контрагенту собственный вексель.

Если товары (работы, услуги) приобретены для ведения операций, облагаемых ЕНВД, операции с собственным векселем на расчет единого налога не повлияют (ст. 346.29 НК РФ).

Если товары (работы, услуги) приобретены для деятельности организации на общей системе налогообложения, расходы по ним учтите при расчете налога на прибыль .

Если товары (работы, услуги) приобретены для обоих видов деятельности, сумму расходов на их покупку нужно распределить (п. 9 ст. 274 НК РФ). Подробнее см. Какие налоги платить при ЕНВД .

Источник: nalogobzor.info

Что это такое – учет векселя, классификация и проводки

Юридическому лицу важно знать, что это – учет векселя, для чего он необходим, и каким образом нужно оформлять проводки в бухгалтерском учете. Многие компании осуществляют работу с данными видами бумаг: при расчете между несколькими организациями, входящими в состав корпорации, в качестве средств оплаты услуг или товара.

Что такое вексель

Векселем называют официальный документ, выпуск которого необходим для удостоверения материальных обязанностей граждан (или юридического лица) перед организацией об оплате денежных средств в установленные сроки. Векселедатель – лицо, выпустившее ценный документ. Владелец бумаги именуется векселедержателем.

Сумма, зафиксированная в бумаге, называется номиналом. Срок выплаты суммы называют датой погашения. Бумага является действующим документом, если в нем зафиксирована следующая информация:

- Полное название

- Указание необходимости выплаты денежных средств

- Сроки выплаты

- Место проведения операции

- Указание, на чье имя должны поступить средства

- Место и дата, когда была составлена бумага

- Подпись человека, кто подготовил документацию

При отсутствии части данных документ может быть признан недействительным, либо отправлен на переоформление.

Виды векселей

Для ознакомления с классификацией представлена таблица 1.

Виды

Краткое описание

Классификационный признак

Выпуск Минфином или ЦБ

Издание местным управлением

Изготовление частными организациями

Привлечение свободных денежных средств финансовыми организациями

По экономической сущности

Оформление займа и гарантия возвращения денег

Отсутствие реального трансфера денег

Одно лицо выполняет функции векселедателя и плательщика

Разные граждане. Система предполагает три звена: векселедержатель, векселедатель и заемщик

Срочный с определением

Зафиксирована дата погашения

Срочный без определения

Решение принимает векселедержатель

В качестве гарантии оформляется залог

По наличию/отсутствию залога

Можно ли передать третьей стороне

Оформляется оговорка, запрет на передачу

Платеж совершается в месте, несовпадающим с местом нахождения

По месту проведения оплаты

Место платежа должно совпадать с одним из трех сторон

О векселях смотрите интересное видео:

Каждая классификация определяет признак, в соответствии с которым долги определяются по различным критериям.

Банковский и бухгалтерский учет собственных векселей

При учете векселей важно знать, каким образом они были получены: при собственном изготовлении или третьей стороной.

В первом варианте отображение в бухгалтерской документации должно происходить посредством 62 счета. Это происходит в ситуации, когда покупатель предоставляет собственный вексель организации.

Проводки должны быть зафиксированы на отдельном субсчете, прикрепленном к 62 счету. Актуально, когда организация вместо оплаты получает подготовленный собственный вексель.

Учет бумаг, полученных от покупателя

Для отражения выручки от реализуемой продукции, необходимо использовать 62 дебет и кредит 90 счета. 62 счет определяет статью полученных векселей и отображает оплату от полученных собственных векселей.

Если покупателю начисляются дополнительные пенни или действует процентная ставка, добавляется счет 91 в статье прочих расходов. Если денежные средства получены по определенному векселю и погашены задолженности покупателем, используется 51 дебет и кредит 62.

Важно принять во внимание, что при получении векселя беспроцентного для бухгалтерской отчетности можно использовать только основные денежные средства.

Вексели третьих лиц

В данном случае также осуществляется трансфер векселя от должника для погашения образовавшегося долга. Но покупателем выписка бумаги не осуществляется. Он должен передать документ, оформленный сторонней организацией.

В бухгалтерии отражение проводок зависит от наступления даты погашения долга и от того, признается ли документ в качестве денежного эквивалента. Более подробно информация отображена в таблице 2.

Вид операции

Вексель в качестве платежного средства

Вексель, отображающий доходность и не являющийся платежным инструментом

Вексель без доходов

Где осуществлен учет

В статью денежных эквивалентов (58 счет)

Ценных бумаг (58 счет)

Полученных векселей (76 счет)

Получение от покупателя

Дебетовый показатель 58 счета денежных эквивалентов и 62 кредит

Дебет 58 счета ценных бумаг, 62 кредит

Дебет счета 76, 62 кредит

Передача для оплаты третьему лицу

Статья прочих расходов 91, дебет 60: передача бумаги для оплаты.

91 дебет для прочих расходов и 85 кредит для денежного эквивалента: стоимость бумаги переводится в статью расходов

Дебет счета 60, кредит 76

Передача для погашения долга

76 дебет и счет 91 прочих расходов: документ передается в счет погашения долга, начисление дополнительных процентов.

В 58 кредит и дебет 91 списывается цена документа в статью расходов.

В 51 дебет и 76 кредит получение денежных средств.

Дебет счета 51 кредит 76: получение денежных средств от оформленного документа

Учет бумаг, выданных поставщику

Юридическое лицо, согласно действующему законодательству, может заняться выпуском собственных векселей, а затем предоставлять их в качестве платежного средства. Они отображаются в статье выданных векселей на счете 60. Как только запись пройдет в качестве вексельной оплаты, необходимо осуществить следующие проводки:

- Дебет 41 и кредит 60: оприходование товара.

- Дебет 19 и кредит 60: учет входного НДС.

- В статье выданных векселей дебет и кредит 60: оплата товаров собственными векселями.

- Счет 91 по дебету и кредит счета 60: начисление % по ценным бумагам.

- Дебет счета 60 в выданных векселях и кредита 51 указывается оплата документа.

Важно отображать все проводки после того, как оплата пройдет.

Проводки по учету приобретения

Организация может заказать и оплатить подготовленные векселя в банковской организации для вклада денежных средств. Данная операция проводится в качестве покупки. Чтобы оформить бухгалтерскую отчетность, важно изначально определить какой вид документа будет приобретен.

Банковая организация выступает в качестве кредитного учреждения, занимающегося сбытом ценных бумаг на соответствующем рынке. В бухгалтерской отчетности необходимо указывать их на 58 счету. Рекомендуется воспользоваться счетом денежного эквивалента, если планируется расплатиться векселями в ближайшие три месяца. В других ситуациях отображение происходит на счете ценных бумаг.

Видео об электронном учете векселей в 1С:

Если бумаги планируется купить от банковской организации, проводки будут следующие:

- Дебет счета 58 денежных эквивалентов кредит 76: приобретение бумаг.

- Дебет счета 76 и кредит 51: оплата бумаг.

Актуально для проведений операций при покупке или заказа векселей у банков.

Как отразить в бухучете продажу

Если ранее были куплены векселя, в будущем они могут быть переданы банковской организации в качестве погашения образовавшейся задолженности. Актуально в ситуации, если срок оплаты уже подошел к концу, и образовалась просрочка. Реализация ценной бумаги отображается в качестве перепродажи третьим лицам. Осуществляется следующими проводками:

- Дебет 76 и кредит 91: отображение реализации бумаги.

- Дебет 91 и кредит 58: списание цены за документ.

- Дебет 51 и кредит 76: получение денежных средств от реализации ценной бумаги.

Чтобы передать информацию в банк и погасить образовавшийся долг, необходимо:

- Дебет 76 и кредит 91 прочих расходов: отражение продажи.

- В денежном эквиваленте дебет 91 и кредит 58: списание стоимости ценной бумаги в статью расходов.

- Кредит 76 и дебет 51: получение денежных средств от банковской организации при начисленных процентах и за погашение бумаги.

Все проводки отображаются для правильного формирования бухгалтерского учета.

Учет процентов

Для расчета не имеет значения, в каком векселе идет отображение: собственном или от третьих лиц. Также не влияет способ его получения (обеспечение оплаты или оформление договора на продажу, приобретение). Учет процентов должен быть осуществлен ежемесячно и в статье прочих расходов.

Общая сумма по процентной ставке относится к счету 76: начисление % по ценной бумаге.

Если денежные средства поступают в качестве оплаты накопленных процентов, учет отражается в дебете 50 и кредите 76: получение денежных средств по бумаге.

Эффективность учета

В процессе использования бухгалтерского учета вексельных бумаг можно решить ряд поставленных задач:

- Создание благоприятных условий для своевременного получения денежных средств от продажи предлагаемых товаров, при выполнении ряда работ, оказанных услуг. Можно оформлять сделку с использованием ценной бумаги, поэтому не обязательно осуществлять предоплату по оформленному заказу. Доверие между заказчиком и поставщиком возрастает, укрепляются товарно-денежные коммуникации.

- Содействие развитию кредитов на коммерческой основе. Можно осуществлять сделки без использования денежных средств, а также зафиксировать крайние сроки вносимых платежей. Обе стороны самостоятельно приходят к решению, в какие сроки устанавливается оплата.

- Действующий вексель может быть использован в качестве альтернативы денежным активам при оплате услуг юридических и физических лиц. При этом обязательно ведется учет требований обеих сторон.

- Бумагу можно продавать и покупать, а также он может выступать в качестве обеспечения для оформления кредита у банковской организации. Он помогает получить дисконт, ссуду, проводить финансовые операции.

Это альтернативное средство, помогающее укрепить отношения между двумя участниками товарной сделки. Правильное ведение учета векселей поможет наладить порядок в документной отчетности на предприятии, а также контролировать состояние задолженностей и вести клиентуру, приобретающую товары в кредит.

Источник: pravodeneg.net