Все вышеперечисленные выплаты зависят не только от квалификации сотрудника, но и от сложности, качества и условий выполняемых им трудовых обязанностей.

Для бухгалтерского учета вознаграждения используются не только унифицированные документы, но и формы документов, которые разработаны самим предприятием, закрепленные в учетной политике.

К первичным документам по бухгалтерскому учету движения персонала относятся табель, расчетно — платежная ведомость, лицевые счета сотрудников, расчетные листки, заявления и приказы о трудоустройстве и об увольнении, приказы о предоставлении отпуска, приказы о выплатах стимулирующего характера, больничные листки и другие документы, влияющие на размер вознаграждения.

На каждую единицу работающего персонала в бухгалтерии заводят карточку по форме Т-2 и открывают по форме Т-54 и Т-54а личный счет. В течение всего года на него заносят сведения о различных начислениях и выплатах, вычетах и удержаниях, чтобы при необходимости можно было произвести расчет среднедневного заработка для начисления отпускных, больничных и т.д. Данные в личные карточки заносятся на основании табеля учета рабочего времени, который ведется по форме № Т-13, листков нетрудоспособности, заказ-нарядов, приказов об удержаниях или начислениях премии и др.

Ведомость на выплату зарплаты на счета сотрудников в 1С 8.3 Бухгалтерия

Бухгалтерский учет вознаграждения состоит из определенных шагов, таких как:

- начисление вознаграждения;

- исчисление налога и взносов;

- выдача вознаграждения сотрудникам;

- перечисление подоходного налога и взносов;

- удержания из вознаграждения начисленного;

- депонирование не выданного вознаграждения.

Расчеты по заработной плате: счет 70

Бухгалтерскую проводку по расчету заработной платы производят на пассивном счете 70. Он показывает все обязательства предприятия по вознаграждению сотрудников. Данный счет аккумулирует все начисления по заработной плате. По кредиту этого счета записываются начисления, по дебету — различные удержания, подоходный налог и выплаты.

Расходы предприятия на выплату вознаграждения сотрудникам отражают в дебете счета 20, 23, 25, 26…44.

Проводка при исчислении вознаграждения составляется на общую месячную сумму, либо отдельно по каждой фамилии, при ведении аналитического учета по 70-му счету.

Бухгалтерские проводки по расчету заработной платы выглядят следующим образом

| Дебет | Кредит | Наименование хозяйственной операции |

| Счет 20 «Основное производство» | Счет 70 «Расчеты с персоналом по заработной плате» | Начислено вознаграждениеработникам основного производства |

| Счет 23 «Вспомогательное производство» | Счет 70 «Расчеты с персоналом по заработной плате» | Начислено вознаграждение работникам вспомогательного производства |

| Счет 25 «Общепроизводственные расходы» (счет 26 «Общехозяйственные расходы») | Счет 70 «Расчеты с персоналом по заработной плате» | Начислено вознаграждениеперсоналу административного сектора |

| Счет 29 «Обслуживающее производство и хозяйство» | Счет 70 «Расчеты с персоналом по заработной плате» | Начислено вознаграждение персоналу обслуживающего производства и хозяйства |

| Счет 44 «Расходы на продажу» | Счет 70 «Расчеты с персоналом по заработной плате» | Начислено вознаграждение персоналу организаций торговли |

Проводки по начислению вознаграждения создают крайним днем месяца, за который рассчитано вознаграждение.

КОМИССИЯ в БАНКАХ и БУДУЩИЕ ИНВЕСТИЦИИ: деньги нужны здесь и сейчас? Юрий Гаврилечко

На вознаграждение бухгалтеру необходимо начислить страховые взносы, которые уплачиваются в фонды РФ. Платит работодатель страховые взносы за счет средств организации, до пятнадцатого числа, в том месяце, который следует за месяцем исчисления взносов.

Сумма ежемесячных взносов составляет 30,2 процента и подразделяется:

- на страхование пенсии и составляет 22 процента;

- на обязательное медицинское страхование — 5,1 процента;

- на обязательное социальное страхование на случай болезни и в связи с материнством — 2,9 процента;

- на страхование от травматизма на производстве и профзаболеваний от 0,2 процентов до 8,5 процентов в зависимости от вида основной деятельности.

В проводках по исчислению взносов 70-ый счет не задействуется, так как взносы не удерживаются из вознаграждения и соответственно не начисляются персоналу.

Ведение бухгалтерского учета страховых взносов целесообразно вести в отдельности по каждому фонду. Фактически исчисленные цифры по страховым взносам записывают по дебету счетов 20, 23, 25…, 29, 44 и кредиту счета 69, который раскрывает нам данные по выплатам и начислениям всех видов страхования. Вышеуказанный счет делят на субсчета:

- 69.1 — сведения о взносах на социальное страхование;

- 69.2 — сведения о взносах на страхование пенсии;

- 69.3 — сведения о взносах на медицинское страхование.

Субсчет 69.1 в свою очередь детализируют по дополнительным счетам:

- 69.1.1 — страхование на случай болезни и в связи с беременностью и родами;

- 69.1.2 — страхование от травматизма и профессиональных заболеваний.

Вышеуказанная группировка по счетам позволяет отслеживать все перемещения денежных средств по каждому из фондов.

Начисление взносов осуществляют проводками:

Дебет 20, 23, 25…, 29, 44 Кредит 69 субсчет взносов – начислены взносы.

После того, как было произведено начисление вознаграждения, необходимо исчислить подоходный налог. Организация, которая выплачивает вознаграждение за труд физическому лицу, обязана произвести расчет, удержание и перечисление НДФЛ в бюджет с начисленного дохода. К такому доходу относится зарплата, компенсация, премия, различные надбавки.

Со всех вышеперечисленных доходов, за минусом вычетов, установленных ст. 218, 219, 220 Налогового Кодекса РФ, ежемесячно удерживается налог в размере 13 процентов для резидентов и 30 процентов для нерезидентов РФ.

Налог учитывается на счете 68, субсчет 1 «НДФЛ». По кредиту счета записывают начисление, удержание НДФЛ, а по дебету — уплату в бюджет.

В регистрах бухгалтерского учета факт исчисления НДФЛ отражается проводкой:

Дт 70 Кт 68 — начислен, удержан подоходный налог.

Бухгалтерский учет расчетов заработной платы и налогов, кроме операций по начислению сумм, должен содержать бухгалтерские проводки по расчету заработной платы на руки.

Выплата вознаграждения может осуществляться наличными деньгами из кассы предприятия или же может производится без налично, путем перевода средств с расчетного счета предприятия, на открытый в банке расчетный счет работников. Вознаграждение рекомендуется выплачивать два раза в месяц. Данный момент должен быть прописан в НПА предприятия.

Таким образом 70-ый счет работает с 50-ым счетом «Касса», или с 51-ым счетом «Расчетный счет».

Налоги и иные взносы с заработной платы в бухгалтерском учете

Фактическое перечисление вознаграждения в регистрах бухгалтерского учета записывается следующими проводками:

- Дт 70 Кт 50 — выплачено вознаграждение работнику из кассы;

- Дт 70 Кт 51 — перечислено вознаграждение работнику на банковскую карту.

После выплаты вознаграждения организация обязана произвести уплату подоходного налога и взносов в бюджет.

Оплата подоходного налога, согласно пункта 6 статьи 226 НК РФ, производится последующей датой после выплаты дохода работнику. С больничных и отпускных выплата подоходного налога, осуществляется до крайнего числа месяца, в котором эти выплаты были сделаны.

Начисленные взносы, согласно пункта 3 статьи 431 НК РФ, перечисляются в срок до пятнадцатого числа следующего месяца включительно.

Оплате взносов и НДФЛ, которая осуществляется со расчетного счета 51, предприятие погашает задолженность перед налоговой инспекцией и страховыми фондами. При перечислении подоходного налога и страховых взносов составляются проводки:

ДЕБЕТ 68 КРЕДИТ 51 — уплачен подоходный налог;

ДЕБЕТ 69 соответствующий субсчет КРЕДИТ 51 — уплата страховых взносов.

Помимо налога на доходы физических лиц удержаниями из зарплаты так же можно считать:

- Удержания по исполнительным листам;

- Удержания в счет возмещения работодателю ущерба;

- Удержания по заявлению работника;

- Удержание, выданных в подотчет и неподтвержденных расходов.

Вышеперечисленные удержания, согласно пункта 1 статьи 210 НК РФ и пункта 1 статьи 99 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ, могут производятся только после удержания подоходного налога.

Суммы начисленного вознаграждения как правило, уменьшается на сумму начисленных удержаний и записываются по дебету 70-го счета.

Кредитовый счет в проводках по удержаниям из начисленного вознаграждения, меняется в зависимости от того, куда то, или иное удержание перечисляется.

Начисление и удержание выплат оформляется проводками в последний день месяца, за который начислено вознаграждение.

Удержания записывают следующими проводками

| Наименование хозяйственной операции: | Дебет. | Кредит. |

| Удержана из вознаграждения сотрудника сумма по исполнительным листам | 70 | 76 |

| Удержаны из зарплаты сотрудника профсоюзные взносы | 70 | 76 |

| Удержана из вознаграждения сумма, выданная в подотчет и неподтвержденная расходами | 70 | 94 |

| Удержана из вознаграждения работника плата за бланк трудовой книжки | 70 | 73 |

Срок выплаты заработной платы сотрудникам регулируется трудовым договором.

Депонирование в бухгалтерском учете

Если в установленный срок, работник, по тем или иным причинам, не смог получить начисленную к выдаче сумму заработной платы, его вознаграждение депонируется. Другими словами, бухгалтерия возвращает не выплаченные суммы денежного вознаграждения на банковский счет, либо размещает сумму денежных средств в кассе организации, для осуществления будущей выплаты.

Не полученную своевременно зарплату организация хранит на протяжении 3 лет, учитывая ее в составе 76-го счета «Расчеты с дебиторами, кредиторами», субсчет 4 «Расчеты по суммам депонированным».

Если работником так и не будет востребована неполученная в течение трех лет заработная плата, сумма депонирования по истечении вышеуказанного срока подлежит списанию.

Проводки по депонированным суммам могут быть следующими:

| Наименование хозяйственной операции | Дебет | Кредит |

| Депонирована денежных сумм | 70 | 76-4 |

| Депонированные средства выплачены работнику | 76-4 | 50-1 |

| Возврат депонированных средств в банк | 51 | 50 |

| Признание депонированных средств прочим доходом | 76-4 | 91-1 |

Расчет налогов заработной платы является очень ответственным и сложным направлением в бухгалтерском учете. Для того чтобы отразить все бухгалтерские расчеты в регистрах, начислить и удержать необходимые налоги, важно учитывать требования трудового, гражданского и налогового законодательства.

Источник: valen-tax.com

Бухгалтерские проводки по выдаче зарплаты

Бухгалтерские проводки по выдаче зарплаты в учете осуществляются после начисления и удержаний:

- авансы выдаются без удержаний;

- все начисления и выдача проходят через 70 счет;

- невыплаченная зарплата депонируется на счет 76.4.

Ни одна организация не может работать, не имея сотрудников, которым необходимо выплачивать вознаграждение за труд, то есть заработную плату. Соответственно, нужно правильно и своевременно производить расчеты с персоналом.

Как начисляется зарплата работникам?

Для отражения движений заработной платы в бухгалтерии используется счет 70 «Расчеты с персоналом по оплате труда». Как известно, заработок может состоять из разных частей в зависимости от применяемой на предприятии методики:

- оклад;

- премиальная часть;

- ночные и праздничные выплаты;

- сдельная оплата и прочее.

Все, что заработал сотрудник, проходит с кредита 70 на дебет затратных счетов. В свою очередь, они отличаются друг от друга по специфике выполняемых сотрудниками обязанностей. Если доход начисляется на:

- 20 счет, то это характеризует заработную плату работников, занятых на основном производстве.

- 23 счет используется для расчетов с персоналом вспомогательных цехов.

- 26 счет применяется для отражения доходов административно-управленческого персонала.

- 44 счет надо начислять при работе в сфере торговли.

То есть проводка начисления зарплаты трансформируется только по дебету:

- Дт 20 (23, 26, 44) Кт 70.

Когда заработная плата начислена в зависимости от отработанного времени, отмеченного в табеле, необходимо произвести все положенные удержания и выплатить оставшуюся часть работнику.

По письму Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911 работодатель обязан выплачивать заработок за каждую половину месяца. При этом даты выплаты устанавливаются внутренними документами компании. Обычно сроки прописываются в Положении об оплате труда.

Что такое удержания из зарплаты?

Авансовая часть не подвергается удержаниям в отличие от окончательно начисленной заработной платы. Для целей бухгалтерского учета отражают только выплату аванса работникам.

В качестве удержаний фигурируют:

- НДФЛ (13% для резидентов, 30% для нерезидентов);

- алименты по исполнительным листам или по заявлению работника;

- вычитание недостачи с материально ответственных лиц;

- вычитание сумм, выданных под отчет, не подтвержденных документами.

Примечание от автора! Сначала с заработной платы удерживается налог на доходы физических лиц, прочие вычитания производятся во вторую очередь.

Удержания дебетуются со счетом 70 в зависимости от вида. Заработная плата может быть выплачена через кассу или через расчетный счет организации. При этом пользуются стандартными проводками по выдаче зарплаты:

- Дт 70 Кт 50 «Касса» — сотруднику произведена выплата наличными средствами;

- Дт 70 Кт 51 «Расчетные счета» — работник получил деньги на банковскую карту.

Если зарплата выплачена из кассы?

Если выплата совершается через кассу, работодатель должен соблюдать правила обращения с наличностью, установленные Центральным банком России:

- Заработная плата выдается согласно расчетно-платежной ведомости.

- К ведомости прикладывается расходный кассовый ордер.

- Получка не может храниться в кассе организации более 5 дней.

- Каждый сотрудник должен расписаться в получении денег.

В случае если в течение 5 дней сотрудник по каким-либо причинам не смог получить свою зарплату, бухгалтер обязан проставить штамп «Депонировано» напротив не выданных сумм.

Как вернуть депонированную зарплату?

Депонированная заработная плата сдается обратно в банк, чтобы сотрудник впоследствии мог ее получить:

- Дт 70 Кт 76.4 «Расчеты по депонированным суммам» — операция депонирования;

- Дт 51 Кт 50 — возврат денег из кассы на расчетный банковский счет предприятия;

- Дт 50 Кт 51 — бухгалтер получает депонированные суммы, чтобы выдать работнику;

- Дт 76.4 Кт 50 — сотруднику выдают ранее депонированную зарплату.

По правилам указанная зарплата может храниться на счете 76.4 три года. Если за этот срок сотрудник не пришел за своими деньгами, то они учитываются в качестве доходов компании:

- Дт 76.4 Кт 91.1 «Прочие доходы» — начислена прибыль от не основного вида деятельности.

Пример формирования бухгалтерских проводок по выдаче зарплаты

Например, ООО «Южный» выдает заработную плату работникам наличными средствами. Бухгалтер съездил в банк и получил по чеку необходимую сумму:

- Дт 50 Кт 51 — с расчетного счета сняты деньги для выплаты зарплаты 1 00 000 000 руб.

Далее была составлена расчетно-платежная ведомость по форме Т-49. По окончании 5 дней выдачи заработной платы оказалось, что трое работников не пришли за своей получкой:

- Иванов — 14 080 руб.;

- Петров — 16 745 руб.;

- Сидоров — 8 798 руб.

Бухгалтер совершил расчет сумм:

- 14 080,00 + 16 745,00 + 8 798,00 = 39 623,00 руб. — недополученная заработная плата;

- 1 000 000,00 — 39 623,00 = 960 377,00 руб. — выдано на руки сотрудникам из кассы компании.

Теперь необходимо отразить результаты в бухгалтерском учете с помощью операций:

- Дт 70 Кт 50 — оформлен расходно-кассовый ордер согласно итогам расчетно-платежной ведомости в размере 960 377 руб.

- Дт 70 Кт 76.4 — операция депонирования на сумму 39 623 руб.

- Дт 51 Кт 50 — 39 623 руб. возвращены на расчетный счет в банке.

При прошествии 10 дней сотрудники явились за депонированным заработком:

- Дт 50 Кт 51 — бухгалтер снял 39 623 рубля с расчетного счета.

- Дт 76.4 Кт 50 — персонал получил ранее депонированную зарплату 39 623 рубля.

Если нужно внести исправления

Кроме того, после выдачи заработной платы бухгалтерия может найти ошибки в подсчетах. Например, работник был на больничном, но не предоставил его своевременно для сведения расчетов за месяц или взял административный день, который не был отражен в табеле учета рабочего времени.

В таких случаях излишне выплаченная зарплата должна быть возвращена сотрудником в кассу предприятия или на расчетный счет. Бухгалтеру надо отразить возврат сумм проводками в программе:

- Дт 51 Кт 70 — в случае возврата на расчетный счет;

- Дт 50 Кт 70 — когда деньги поступают в кассу предприятия.

Помимо возврата, нужно урегулировать в учете проводки по начислению:

- Дт 20 (23, 26, 44) Кт 70 – со стороны излишне начисленной зарплаты;

- Дт 73.2 Кт 70 — с сотрудников, по которым были допущены ошибки, списываются неправильные суммы.

Примечание от автора! Если человек к моменту исправления ошибок уволился из компании, взыскать излишне выплаченные денежные средства можно через суд либо на добровольных началах. В случае отсутствия результата ошибки будут списаны на убытки по истечении исковой давности.

Заработная плата — это очень ответственный участок, поэтому желательно не допускать ошибок в расчетах и соблюдать сроки выдачи, предусмотренные в Положении об оплате труда. За задержку выплаты заработной платы законодательством предусмотрена административная и уголовная ответственность.

Источник: moneymakerfactory.ru

Счет 70 Расчеты с персоналом по оплате труда

курсы бухгалтера — учет заработной платы — проводки в программе 1С 8.3

На счете 70 «Расчеты с персоналом по оплате труда» плана счетов бухгалтерского учета собирается «информация» о долгах организации перед персоналом по выплате заработной плате .

На счете отражаются начисление заработной платы, начисление социальных пособий, удержания из заработной платы в счет уплаты НДФЛ и удержания на другие цели (проф.взносы, алименты).

Если нам надо узнать всю информацию о том, сколько наша организация должна сотрудникам по выплате заработной платы, какие начисления по ЗП были произведены за период и когда выплачивалась заработная плата, то смело изучаем счет 70 с использованием базовых отчетов в программе 1С (оборотно-сальдовой ведомости, анализа счета, карточки счета).

Проводки + документы 1С 8.3

НАЧИСЛЯЕМ заработную плату

Проводка Д. 20 «Основное производство» — К. 70 «Расчеты с персоналом»

Проводка Д. 25 «Общепроизводственные расходы» — К. 70 «Расчеты с персоналом»

Проводка Д. 26 «Общехозяйственные расходы» — К. 70 «Расчеты с персоналом»

Описание : проводками мы зафиксировали «информацию» о расходах, связанных с производством (счет 20, счет 25, счет 26) и проводками мы зафиксировали «информацию» о возникновении «обязательства» перед «производственным персоналом», «вспомогательным персоналом» и «офисными работниками» (счет 70) по выплате заработной платы.

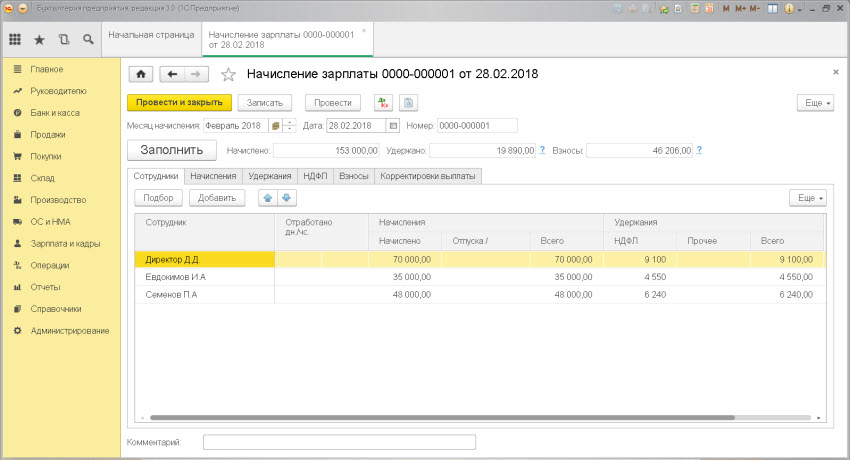

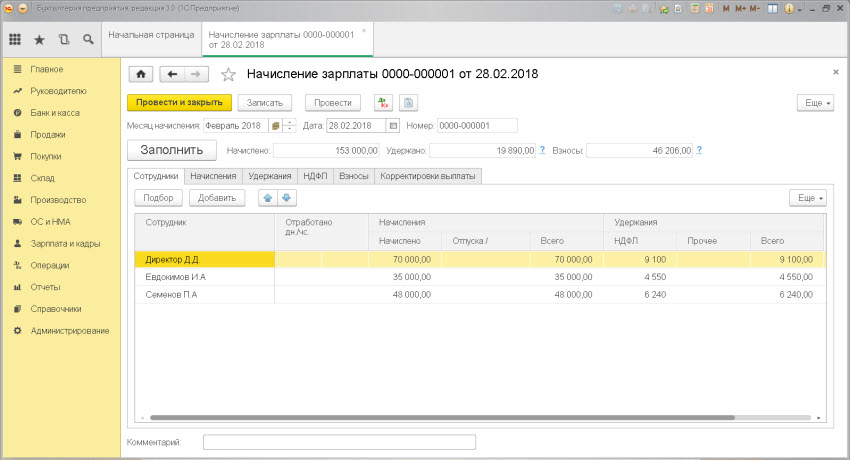

Документ 1С 8.3: Начисление зарплаты.

НАЧИСЛЯЕМ пособия из внебюджетного фонда

Проводка : Д.69.01 «Расчеты по соц.страхованию» — К.70 «Расчеты с персоналом»

Описание : проводкой мы зафиксировали «информацию» об «обязательстве» социального фонда (счет 69.01) компенсировать выплату и проводкой мы зафиксировали «информацию» о возникновении «обязательства» перед персоналом (счет 70) по выплате начисленного пособия.

Сумма : сумма рассчитанного пособия (по болезни, по травме на производстве, по родам..).

УДЕРЖИВАЕМ налог НДФЛ (налог на доходы физических лиц)

Проводка : Д.70 «Расчеты с персоналом» — К.68.01 «Налог на доходы физических лиц»

Описание : проводкой мы зафиксировали «информацию» о «удержании» части заработной платы (счет 70) и проводкой мы зафиксировали «информацию» о возникновении «обязательства» перед государством по налогу НДФЛ (счет 68.01) .

Сумма : сумма удержанного налога НДФЛ.

Документ 1С 8.3: Начисление зарплаты (проводка зашита программно).

УДЕРЖАЕМ доход сотрудника в пользу третьих лиц

(членские взносы, алименты, судебные решения)

Проводка : Д.70 «Расчеты с персоналом» — 76 «Расчеты с дебиторами и кредиторами»

Описание : проводкой мы зафиксировали «информацию» о «удержании» части заработной платы (счет 70) и проводкой мы зафиксировали «информацию» о возникновении «обязательства» перед третьими лицами.

Сумма : сумма рассчитанного удержания.

Дата проводки : Дата расчета.

ВЫПЛАЧИВАЕМ заработную плату через кассу

Проводка: Д.70 «Расчеты с персоналом» — К.50 «Касса»

Описание : проводкой мы зафиксировали «информацию» об уменьшении обязательства перед персоналом (счет 70) и проводкой мы зафиксировали «информацию» о расходовании средств из кассы (счет 50).

Сумма : сумма выплаты.

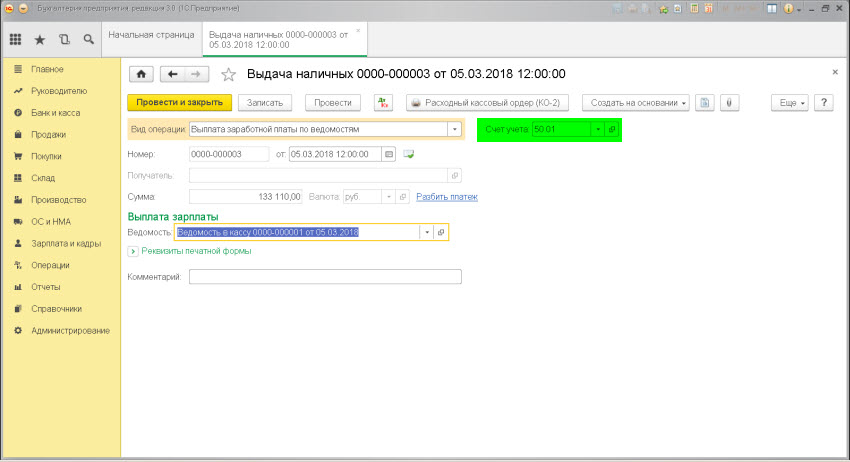

Документ 1С 8.3: Выдача наличных.

ВЫПЛАЧИВАЕМ заработную плату через банк

Проводка: Д.70 «Расчеты с персоналом» — К.51 «Банк» (для оплаты на карточки)

Описание : проводкой мы зафиксировали «информацию» о «выплате» заработной платы (счет 70) и проводкой мы зафиксировали «информацию» расходовании средств из кассы (счет 50) или банка (счет 51).

Сумма : сумма выплаты.

Источник: finbuh1c.ru