При подготовке заявок на тендеры возникает много вопросов и очень часто новичку сложно быстро сориентироваться в некоторых нюансах подготовки заявки. В этой статье мы с Вами подробно разберем все вопросы, связанные с требованием закупочной документации об отсутствии задолженности по налогам.

Может ли поставщик с задолженностью по налогам участвовать в тендерах?

Это пожалуй самый первый вопрос, который возникает у начинающих участников тендеров. Давайте откроем 44-ФЗ и найдем статью 31 п. часть 1: «отсутствие у участника закупки недоимки по налогам, сборам, задолженности по иным обязательным платежам в бюджеты бюджетной системы Российской Федерации (за исключением сумм, на которые предоставлены отсрочка, рассрочка, инвестиционный налоговый кредит в соответствии с законодательством Российской Федерации о налогах и сборах, которые реструктурированы в соответствии с законодательством Российской Федерации, по которым имеется вступившее в законную силу решение суда о признании обязанности заявителя по уплате этих сумм исполненной или которые признаны безнадежными к взысканию в соответствии с законодательством Российской Федерации о налогах и сборах) за прошедший календарный год, размер которых превышает двадцать пять процентов балансовой стоимости активов участника закупки, по данным бухгалтерской отчетности за последний отчетный период. Участник закупки считается соответствующим установленному требованию в случае, если им в установленном порядке подано заявление об обжаловании указанных недоимки, задолженности и решение по такому заявлению на дату рассмотрения заявки на участие в определении поставщика (подрядчика, исполнителя) не принято»

Налоговая задолженность, Погашение налоговой задолженности

Иными словами, у участника закупки может быть задолженность по налогам, но сумма такой задолженности не должна превышать 25% от балансовой стоимости активов за последний отчетный период. Если задолженность по налогам значительная и превышает указанный порог, то участвовать в тендерах в рамках 44-ФЗ поставщик не сможет.

Как высчитать данную пороговую величину? Для этого потребуется поднять баланс организации за последний завершенный год и найти строку с кодом 1600. От данной суммы в балансе высчитываем 25% и далее определяем больше задолженность по налогам полученной суммы или меньше.

Как подтверждается отсутствие задолженности участника?

В рамках 44-ФЗ и 223-ФЗ есть свои особенности по подтверждению такой задолженности.

В тендерах, проводимых в рамках 44-ФЗ документального подтверждения отсутствия такой задолженности по налогам не требуется, участник тендера прикладывает только декларацию соответствия.

В случаях, если тендер коммерческий или проводиться в рамках 223-ФЗ, то не все так однозначно. По 223-ФЗ у заказчика нет жестких рамок и заказчик зачастую требует документальное подтверждение отсутствие задолженности. Таким документальным подтверждением является справка об отсутствии задолженности по налогам (справка ифнс), которую поставщик обязан приложить в составе своей тендерной заявки.

Взыскание налоговой задолженности с физических лиц

Более того, очень часто заказчик устанавливает требования к сроку выдачи такой справки налоговыми органами, например 30 дней до даты окончания приема документов. Фактически это может быть дополнительным отсекающим фактором для участия тендере, так как готовиться такая справка налоговой 10 рабочих дней, а если срок проведения тендера составляет 5-7 дней, то поставщик технически может не успеть получить такую справку.

Как получить справку об отсутствии задолженности?

Для получения справки ИФНС необходимо подать в налоговую запрос на предоставление такой справки. Подается запрос либо в бумажном виде, либо в электронном виде посредством электронного документооборота.

В запросе необходимо указать следующую информацию:

наименование или фамилию налогоплательщика;

идентификационные и регистрационные номера;

адрес регистрации, контактный телефон;

наименование обращения «Заявление»;

требование о предоставлении сведений о наличии или отсутствии долга по сборам, налогам, социальным и страховым взносам;

дату обращения;

подпись заявителя и при наличии печать.

Заявление совместно с копией удостоверяющего личность документа передается в отдел по работе с налогоплательщиками в территориальных налоговых органах.

Выдается справка ИФНС налоговой службой в бумажном виде или в электронном виде (в зависимости от формы запроса). Срок изготовления такой справки около 10 рабочих дней, в электронном виде справка обычно выдается быстрее.

Образец справки об отсутствии задолженности.

Справка об отсутствии задолженности по налогам содержит наименование плательщика, ИНН, КПП, местонахождение плательщика, а также сведения о том имеется или не имеется задолженность. В случае, если задолженность имеется, то в составе заявки на тендер также необходимо приложить расшифровку такой задолженности.

Источник: tenderoviki.ru

Проверяем поставщика на задолженность по налогам: пошаговая инструкция

Проверка участников госзакупок — это обязательная процедура, которая предусмотрена действующим законодательством. Изучить возможных исполнителей придется по многим критериям, в том числе проверить задолженность по налогам.

Зачем нужна проверка участников

Действующее законодательство в сфере контрактной системы устанавливает, что заказчик обязан организовать контроль всех тех участников госзакупок, которые подали заявки. Причем, требований и принципов проверки довольно много.

Отметим, что полный перечень правил закреплен в 31 статье закона №44-ФЗ. Так, п. 5 ст. 31 гласит, что за участником не может числиться задолженность перед бюджетом по налогам за прошлый отчетный год более чем 25% от общей стоимости его балансового имущества.

Причем, поставщик обязан только задекларировать соответствие данному требованию. То есть компания, подавшая заявку, среди прочей документации должна представить декларацию о соответствии общим требованиям, которая подтверждает полную или частичную оплату задолженности по налогам и отсутствие просрочки. Это позволяет фирме участвовать в госзакупках.

Требовать дополнительное подтверждение данной информации заказчик не вправе. Контрактная служба учреждения, либо, специально назначенный управляющий должны организовать самостоятельную проверку задолженности по налогам.

Разберемся, как узнать, есть ли задолженность по налогам.

Способы проверки

В настоящее время доступно несколько вариантов, где посмотреть задолженность по налогам. Рассмотрим подробно каждый из них.

Способ №1. Онлайн сервис от ФНС

Официальный сайт ФНС проверить задолженность поставщика перед бюджетом позволяет без регистрации. Для этого достаточно перейти по ссылке на сайт, ввести ИНН организации, а также указать проверочный код с картинки. Система позволяет быстро узнать наличие задолженности по налогам, сборам и прочим налоговым обязательствам.

Сервис работает в тестовом режиме, а это значит, что данные в информационной базе ограничены. Сайт выдает информацию только о юридических лицах, которые задолжали в бюджет более 1 000 рублей. Также в базе имеется информация о несданной отчетности за прошлые периоды. Иными словами, если за участником числится долг менее 1 000 рублей, то на официальном сайте ФНС узнать задолженность юрлица не получится.

Способ №2. Официальный запрос в ФНС

Самый надежный вариант, как проверить есть ли задолженность по налогам у участника закупок — это запросить информацию напрямую в налоговом органе. Для получения документального подтверждения, что поставщик не имеет долгов перед государством, составляется официальный запрос. Причем, документ в налоговую службу (узнать задолженность по налогам) можно направить, как в бумажном, так и в электронном виде. Запрос составляется в произвольном виде, однако, следует указать обязательные реквизиты:

- Наименование ТО ИФНС, должность и ФИО руководителя отдела.

- Наименование компании-заявителя, ФИО руководителя или контрактного управляющего.

- Адрес, телефон и прочую контактную информацию о заявителе.

- Сведения об участнике (полное наименование, ИНН, ОГРН, либо иные сведения для идентификации).

- Дата составления и подпись заявителя.

Срок подготовки ответа от ИФНС — не менее 10 рабочих дней. Запланируйте контрольные мероприятия с учетом времени на проверку.

Способ №3. Долги по судебным решениям

Если компания имеет долги, по которым ФНС уже обратилась в суд, то сведения о принятом решении можно проконтролировать на официальном сайте судебных приставов. Отметим, что сервис позволяет узнать о долгах, по которым было инициировано взыскание задолженности по налогам в судебном порядке. К тому же, информационные базы предоставляют сведения только по индивидуальным предпринимателям и физлицам.

Заключительный этап проверки

Допустим, что справка из налогового органа на руках, как теперь проверить соответствие УГЗ установленным требованиям? Рассмотрим на конкретном примере.

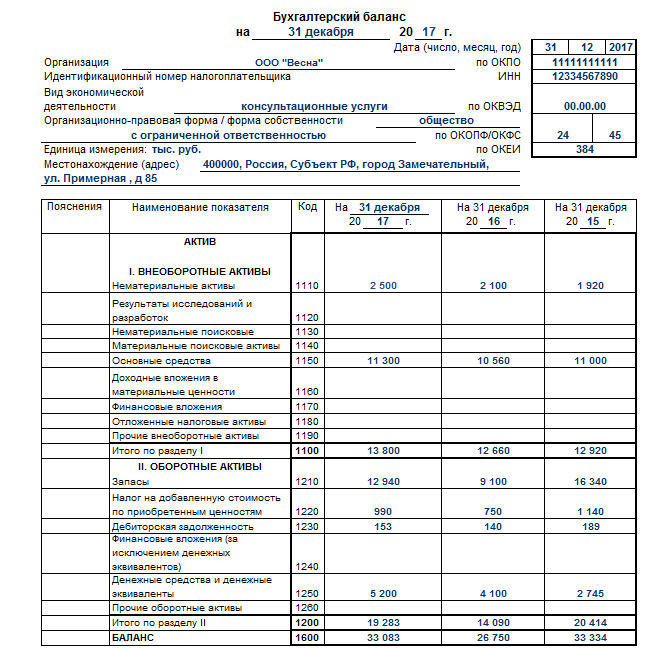

ООО «Весна» является участником госзакупок. По сведениям ИФНС за компанией числится недоимка по налогу на прибыль за 2017 год в сумме 15 000 рублей. В соответствии с п. 5 ст. 31 закона №44-ФЗ, долг не может превышать 25% от общей балансовой стоимости активов.

Выясняем показатель стоимости активов на основании бухгалтерской отчетности, а именно, на основании бухгалтерского баланс за 2017 год. Получить сведения можно на официальном сайте поставщика, в налоговой инспекции, либо по письменному запросу.

Данные бухгалтерского баланса ООО «Весна» за 2017г.:

Анализируем данные строки 1600 «Баланс» по активам. В нашем примере показатель равен 33 083 тысяч. рублей. Следовательно, 25% от этой суммы составит 8 272,75 тысяч рублей, что намного больше 15 000 рублей недоимки по налогу на прибыль.

Делаем вывод, что ООО «Весна» имеет право принимать участие в государственных закупках, даже при наличии долга по налоговым обязательствам (15 000 руб.).

Если компания имеет долг по налоговым обязательствам перед бюджетом, свыше установленного лимита, но по данному долгу подано заявление об обжаловании (пересмотрение размера, предоставление рассрочки и прочее), и решение налоговиками еще не принято, то такая компания имеет право участвовать в тендере (ч. 1 ст. 31 закона №44-ФЗ).

Коротко об авторе статьи

Евдокимова Наталья

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Источник: goscontract.info

Кредиторская задолженность при отборе УК по конкурсу

Отчетный период

- отчетный год, если УК не составляет промежуточную отчетность, либо последний отчетный период – календарный год;

- иной период, за который УК составила последнюю промежуточную бухгалтерскую (финансовую) отчетность.

Пример.

УК в составе заявки на участие в открытом конкурсе представила бухгалтерские балансы за 2017 год и за I квартал 2018 года. Отчетными периодами для составления бухгалтерской отчетности УК являются квартал, полугодие, девять месяцев отчетного года и календарный год.

Кредиторская задолженность по данным баланса за 2017 год составляет 85% балансовой стоимости активов, по данным баланса за I квартал 2018 года – 70%.

В рассматриваемой ситуации УК составляет промежуточную бухгалтерскую (финансовую) отчетность.

Последним завершенным отчетным периодом перед проведением открытого конкурса является I квартал 2018 года, кредиторская задолженность по данным отчетности за этот период не превышает 70%-го барьера. Поэтому УК не могут отказать в участии в конкурсе по причине того, что кредиторская задолженность по данным бухгалтерского баланса за 2017 год превышает 70% балансовой стоимости активов. Подтверждение этому можно найти в судебной практике: см. Постановление АС ВВО от 09.06.2016 № Ф01-2069/2016 по делу № А79-7702/2015, в передаче которого в Судебную коллегию по экономическим спорам ВС РФ отказано Определением ВС РФ от 13.09.2016 № 301-КГ16-12749.

Кредиторская задолженность

Участником конкурса может стать УК, у которой кредиторская задолженность по данным бухгалтерской отчетности за последний завершенный отчетный период не превышает 70% балансовой стоимости активов (пп. 5 п. 15 Правил проведения конкурса). Таким образом, речь идет о кредиторской задолженности, отраженной в бухгалтерской отчетности, которая формируется на основе сведений, содержащихся в регистрах бухгалтерского учета, а также информации, определенной федеральными и отраслевыми стандартами.

Термин «кредиторская задолженность» в правовых актах по бухгалтерскому учету используется, но его определение не дается. Так, если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из условий признания выручки, в бухгалтерском учете организации признается кредиторская задолженность, а не выручка (п. 12 ПБУ 9/99 «Доходы организации»). Согласно п. 2 ПБУ 15/2008 «Учет расходов по займам и кредитам» основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

На основании п. 20 ПБУ 4/99 «Бухгалтерская отчетность организации» пассив бухгалтерского баланса включает в себя три раздела:

- капитал и резервы;

- долгосрочные обязательства (это кредиты и займы, подлежащие погашению более чем через 12 месяцев после отчетной даты, и прочие долгосрочные обязательства);

- краткосрочные обязательства. Сюда включены заемные средства (кредиты и займы, подлежащие погашению в течение 12 месяцев после отчетной даты) и кредиторская задолженность.

Здесь же приведен перечень статей, входящих в группу статей «Кредиторская задолженность» в разделе «Краткосрочные обязательства»:

- поставщики и подрядчики;

- векселя к уплате;

- задолженность перед дочерними и зависимыми обществами;

- задолженность перед персоналом организации;

- задолженность перед бюджетом и государственными внебюджетными фондами;

- задолженность перед участниками (учредителями) по выплате доходов;

- авансы полученные;

- прочие кредиторы.

Если обратиться к форме бухгалтерского баланса, приведенной в приложении 1 к Приказу Минфина РФ от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций», в пассиве баланса помимо разд. III «Капитал и резервы» представлены:

- раздел IV «Долгосрочные обязательства», включающий в себя заемные средства, отложенные налоговые обязательства, оценочные обязательства, прочие обязательства;

- раздел V «Краткосрочные обязательства», включающий в себя заемные средства, кредиторскую задолженность, доходы будущих периодов, оценочные обязательства, прочие обязательства.

Вывод: кредиторской задолженностью по данным бухгалтерского баланса являются не только кредиторская задолженность, отраженная в составе краткосрочных обязательств по группе статей «Кредиторская задолженность», но и заемные средства.

Представленный вывод согласуется с подходом, представленным в Постановлении АС МО от 18.10.2016 № Ф05-14570/2016 по делу № А40-229656/15, и идет вразрез с позицией, озвученной в постановлениях АС МО от 13.01.2017 № Ф05-18665/2016 по делу № А40-14341/2016, от 06.09.2016 № Ф05-10809/2016 по делу № А40-153766/2015.

Дело № А40-229656/15

Дело № А40-14341/2016

Судьи установили, что включенная в состав заявки общества, признанного единственным участником конкурса, копия бухгалтерского баланса содержит следующие сведения:

– строка 1600 «Баланс (актив)»: 21 593 тыс. руб.;

– строка 1410 «Заемные средства»: 9 000 тыс. руб.;

– строка 1520 «Кредиторская задолженность»: 12 658 тыс. руб.

Сумма, подлежащая учету в составе кредиторской задолженности общества, с учетом ПБУ 15/2008 составляет: 12 658 + 9 000 = 21 658 тыс. руб.

При таких данных кредитная задолженность равна: (21 658 / 21 593) руб. x 100% = 100,3%.

Таким образом, общество не соответствует требованиям пп. 5 п. 15 Правил проведения конкурса

По смыслу положений Правил проведения конкурса организатор торгов не наделен правом:

– самостоятельно производить переоценку состава кредиторской задолженности, отраженной в бухгалтерской отчетности претендента (в том числе выполнять действия по сложению показателя строки «Кредиторская задолженность» с показателями любых других строк, включая строку «Заемные средства»);

– требовать у претендента и оценивать данные бухгалтерского учета за пределами установленного перечня бухгалтерской отчетности. Предъявление организатором торгов неправомерного требования к участнику торгов запрещено п. 16 Правил проведения конкурса.

При данных условиях отражение заемных средств в составе бухгалтерского учета не может рассматриваться организатором торгов в принципе. Тот факт, что с точки зрения п. 2 ПБУ 15/2008 сумма обязательств по полученному займу отражается в бухгалтерском учете как кредиторская задолженность, не влияет на порядок оценки данных в представляемой бухгалтерской отчетности.

Кредиторская задолженность общества по данным бухгалтерского баланса за 2014 год составляет 15 459 тыс. руб. (строка 1520 баланса), балансовая стоимость активов – 22 578 тыс. руб. (строка 1600). Соотношение кредиторской задолженности и балансовой стоимости активов в бухгалтерском балансе общества за 2014 год равняется 68%, то есть менее 70%, следовательно, общество соответствовало пп. 5 п. 15 Правил проведения конкурса и было на законном основании допущено к конкурсу

Различные подходы со стороны судей в трактовке того, что следует понимать под кредиторской задолженностью в целях применения пп. 5 п. 15 Правил проведения конкурса, призваны урегулировать в пользу первого варианта Решение ВС РФ от 13.12.2017 № АКПИ17-913, которым отказано в удовлетворении искового заявления о признании недействительным указанного пп. 5.

Обоснование такое. Жилищный кодекс, определяя общие требования к деятельности по управлению МКД, в ч. 1 ст. 161 ЖК РФ устанавливает, что управление МКД должно обеспечивать:

В целях определения фактического финансового состояния лица, претендующего на оказание услуги по управлению МКД, пп. 5 п. 15 Правил проведения конкурса не ограничивает размер кредиторской задолженности только краткосрочными обязательствами и не исключает из нее обязательства по полученным займам (кредитам), подлежащим погашению более чем через 12 месяцев после отчетной даты.

Оспариваемые положения нормативного правового акта применяются в равной мере ко всем претендентам на участие в открытом конкурсе по отбору управляющей организации и не лишают административного истца права обратиться в арбитражный суд за защитой своих нарушенных или оспариваемых прав и законных интересов.

Организация, решившая участвовать в открытом конкурсе по отбору УК, должна представить в составе заявки копию бухгалтерского баланса за последний завершенный отчетный период. Если организация по решению собственников оформляет промежуточную отчетность, отчетным периодом является период, составляющий менее календарного года (допустим, квартал). Организация должна учитывать, что для участия в конкурсе ее кредиторская задолженность (включая обязательства по полученным кредитам и займам) не должна превышать 70% балансовой стоимости активов.

Источник: www.audit-it.ru