Заемный капитал — совокупность заемных средств (денежных средств и материальных ценностей), авансированных в предприятие и приносящих прибыль. Иными словами, заемный капитал, используемый предприятием, характеризует объем его финансовых обязательств (общую сумму долга). В соответствии с гл. 42 ГК РФ эти финансовые обязательства могут быть оформлены в виде договоров кредита и займа, товарного и коммерческого кредита. В рамках данной главы выделяются и отдельные виды финансовых обязательств: вексельные обязательства и обязательства, возникающие при выпуске и продаже хозяйственным обществом облигаций.

В составе долгосрочных источников заемных средств организаций следует выделить и такие специфические источники финансирования, как финансовая аренда (гл. 34, § 6 ГК РФ), финансирование под уступку денежного требования (гл. 43 ГК РФ), финансирование по договору коммерческой концессии (гл. 54 ГК РФ).

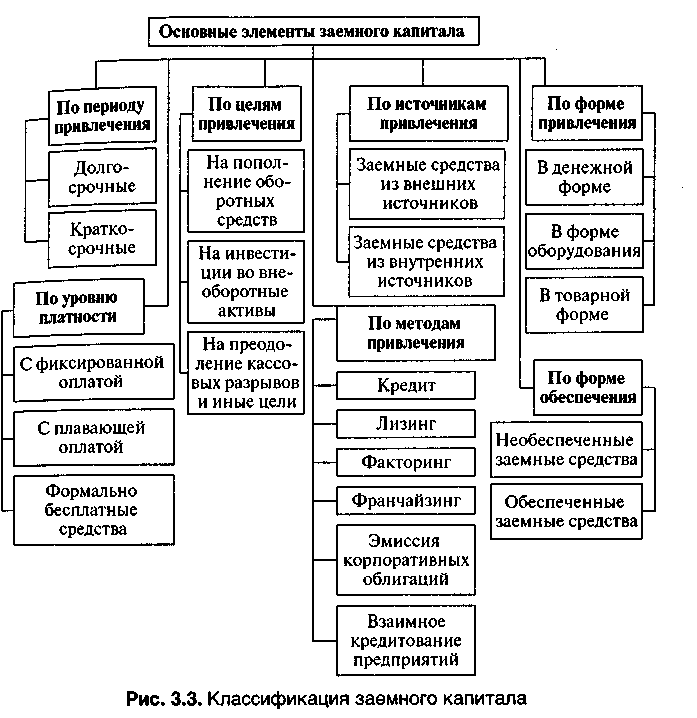

Классификация заемного капитала представлена на рис. 3.3.

Как видно из рис. 3.3, заемный капитал классифицируется по различным признакам. Так, в частности, по срокам привлечения

Как составить баланс отчет о прибылях убытках отчет об изменении капитала по хозяйственным операциям

финансовые обязательства подразделяются на долгосрочные и краткосрочные. К долгосрочным финансовым обязательствам относятся все формы функционирующего на предприятии заемного капитала со сроком его использования более одного года. Основными видами этих обязательств являются долгосрочные банковские кредиты, долгосрочные займы, привлекаемые от других организаций (предприятий), облигационные займы и пр.

Рис. 3.3. Классификация заемного капитала

К краткосрочным финансовым обязательствам относятся все формы привлеченного заемного капитала со сроком его использования до одного года. Основными видами этих обязательств являются краткосрочные кредиты банков, краткосрочные займы, привлекаемые от других предприятий и организаций, различные виды кредиторской задолженности и другие краткосрочные обязательства.

По источникам привлечения заемные средства подразделяются на: а) привлекаемые из внешних источников (банковский кредит, финансовый лизинг, займы других предприятий и организаций и др.); б) привлекаемые из внутренних источников (кредиторская задолженность).

За счет внешних источников покрывается, как правило, дополнительная потребность в инвестициях в основные средства, формировании сезонных запасов сырья, материалов, комплектующих, готовой продукции, покрытие производственных затрат и пр.

За счет внутренних источников формирования заемных средств покрывается основная потребность предприятия в ресурсах, обеспечивающих процесс непрерывности производства и реализации продукции, работ, услуг.

По форме привлечения заемные средства подразделяются на:

- • привлекаемые в денежной форме (банковский кредит, факторинг и др.);

- • привлекаемые в товарной форме, в том числе по договору финансового лизинга (в форме оборудования).

По методам привлечения заемных средств выделяют кредит, лизинг, факторинг, эмиссию корпоративных облигаций и др.

МСФО (IFRS) 10 «Консолидированная финансовая отчетность»

Наконец, по характеру обеспечения заемные средства подразделяются на а) обеспеченные; б) необеспеченные.

В свою очередь, к основным формам обеспечения обязательств в соответствии с гл. 23 ГК РФ относятся неустойка, залог, удержание, поручительство, банковская гарантия, задаток. Вместе с тем в современных условиях для обеспечения выполнения обязательств могут быть использованы и такие формы, как страхование, цессия.

Что же касается практического использования той или иной формы обеспечения финансовых обязательств, то это зависит как от вида самого обязательства (банковский кредит, лизинг, коммерческий кредит и др.), так и от цели привлечения заемных средств, кредитоспособности предприятия-заемщика, суммы заемных средств, срока их предоставления, статуса и характера деятельности кредитора (заимодавца) и др.

Обеспеченные обязательства в случае ликвидации организации удовлетворяются в приоритетном порядке, необеспеченные — по остаточному принципу.

Формально заемный капитал представлен в бухгалтерском балансе организации итогами разд. IV«Долгосрочные обязательства» и V«Краткосрочные обязательства» 1 . Однако некоторые группы статей [1]

раздела краткосрочных пассивов нуждаются в более детальном рассмотрении, поскольку по своему характеру они могут быть отнесены к собственным источникам финансирования.

- • долгосрочные займы и кредиты;

- • прочие долгосрочные обязательства;

- • краткосрочные займы и кредиты;

- • кредиторская задолженность;

- • задолженность перед участниками (учредителями) по выплате доходов;

- • доходы будущих периодов;

- • резервы предстоящих расходов;

- • прочие краткосрочные обязательства.

Долгосрочные займы и кредиты (стр. 510 Пассива баланса). По данной статье показываются непогашенные суммы полученных кредитов и займов, подлежащих погашению в соответствии с договорами более чем через 12 мес. после отчетной даты, которые отражались на сч. 67 «Расчеты по долгосрочным кредитам и займам».

Отложенные налоговые обязательства (ОНО) включают в себя ту часть отложенного налога на прибыль, которая должна привести к увеличению соответствующего налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. ОНО отражаются в бухгалтерском учете на отдельном синтетическом сч.

77 «Отложенные налоговые обязательства», сальдо которого представляется в стр. 515 баланса. Прочие долгосрочные обязательства (стр. 520) включают в себя те из них, которые не нашли отражение в строках «Займы и кредиты» и «Отложенные налоговые обязательства».

Итого по разд. IV: сумма строк 510, 515, 520 Пассива баланса.

Краткосрочные займы и кредиты (стр. 610 Пассива баланса). По данной статье отражается сумма задолженности по полученным краткосрочным кредитам и займам, учитываемым на сч. 66 «Краткосрочные кредиты и займы».

По статье «Кредиторская задолженность» отражается сумма сальдо по сч. 60 и 62, субсчет «Авансы полученные», а также по сч. 68, 69, 70, 76. В отдельных строках ф. № 1 отражаются:

- • по строке «Поставщики и подрядчики» — сумма задолженности поставщикам, подрядчикам за поступившие материальные ценности, выполненные работы, оказанные организации услуги;

- • по строке «Задолженность перед персоналом организации» — начисленные, но еще не выплаченные суммы оплаты труда;

- • по строке «Задолженность перед государственными внебюджетными фондами» — сумма задолженности по отчислениям на государственное социальное страхование, пенсионное обеспечение и медицинское страхование работников организации;

- • по строке «Задолженность по налогам и сборам» — сумма задолженности организации перед бюджетами всех уровней по налогам, сборам, включая налог на доходы физических лиц»;

- • по строке «Прочие кредиторы» — сумма задолженности организации по расчетам, данные о которых не отражены по другим строкам статьи баланса «Кредиторская задолженность», а именно — задолженность перед покупателями и заказчиками по полученным от них авансам (сч. 62, субсчет «Авансы полученные»); задолженность организации по платежам по обязательному и добровольному страхованию имущества и работников организации и другим видам страхования (отраженная на сч. 76); задолженность по отчислениям в соответствии с установленным законодательством РФ порядком во внебюджетные фонды и другие специальные фонды (кроме фондов, задолженность по отчислениям в которые отражается по стр. «Задолженность перед государственными внебюджетными фондами»); сумма обязательств организации-арендатора за основные средства, переданные ей на условиях долгосрочной аренды; и пр.

Кредиторская задолженность означает привлечение в хозяйственный оборот предприятия средств других предприятий, организаций или отдельных лиц. Использование этих привлеченных средств в пределах действующих сроков оплаты счетов и обязательств правомерно. Однако во многих случаях кредиторская задолженность возникает в результате нарушения платежно-расчетной дисциплины. В связи с этим у предприятий образуется просроченная задолженность поставщикам за полученные, но не оплаченные товарно-материальные ценности, по векселям выданным, авансам полученным, просроченная задолженность по налогам и сборам и т.п.

Задолженность перед участниками (учредителями) по выплате доходов (стр. 630 Пассива баланса). По данной статье отражается сумма задолженности организации по причитающимся к выплате дивидендам по акциям или процентам от доходов от участия в уставном капитале, учитываемая на отдельном субсчете 2 кеч. 75 «Расчеты с учредителями».

По статье «Доходы будущих периодов» (стр. 640 Пассива баланса) отражаются остатки сумм целевого финансирования, получаемых коммерческой организацией от других организаций и граждан в отчетном периоде, но относящихся к будущим отчетным периодам, а также предстоящие поступления задолженности по недостачам, выявленным в отчетном периоде за прошлые годы и прочие аналогичные поступления. К доходам, полученным в счет будущих периодов, относятся полученная вперед арендная или квартирная плата, плата за коммунальные услуги, выручка за грузовые перевозки, целевое (бюджетное) финансирование и др. Уменьшение этих остатков осуществляется по мере признания в отчетном периоде прочих (внереализационных) доходов.

По статье «Резервы предстоящих расходов» (стр. 650 Пассива баланса) показываются остатки средств, зарезервированных организацией в целях равномерного включения в себестоимость продукции (работ, услуг) расходов, осуществленных в текущем отчетном периоде, но относящихся к будущим отчетным периодам.

Прочие краткосрочные обязательства (стр. 660 Пассива баланса). По данной строке отражены обязательства, не нашедшие отражение в предыдущих строках разд. V «Краткосрочные обязательства».

Итого по разд. V: сумма строк 610, 620, 630, 640, 650, 660 Пассива баланса.

Таким образом, в первом приближении балансовая идентификация заемного капитала организации возможна как суммирование долго- и краткосрочных обязательств бухгалтерского баланса организации (сумма итогов разд. IV и V Пассива баланса). Однако следует учитывать то обстоятельство, что в составе краткосрочных обязательств выделяются такие статьи, как «Доходы будущих периодов» (стр. 640), «Резервы предстоящих расходов» (стр. 650), которые по своему характеру могут быть отнесены к собственным источникам финансирования (хотя и не вошедшим в состав собственного капитала организации).

Следует заметить, что в соответствии с Международными стандартами финансовой отчетности (МСФО) указанные статьи пассивов относятся к обязательствам организации, поскольку с бухгалтерской точки зрения они представляют собой последствия действий (операций, событий), влекущих за собой необходимость выбытия ресурсов. И информация о них соответственно подлежит раскрытию в составе обязательств организации в Пассиве бухгалтерского баланса. А вот с учетом методики расчета чистых активов организаций, изложенную нами немногим ранее, сумма заемного капитала подлежит корректировке на сумму, отраженную по ст. «Доходы будущих периодов» (стр. 640 ф. №1).

В итоге заемный капитал организации с учетом корректировки равен сумме строк 510, 515, 520, 610, 620, 630, 650, 660 Пассива бухгалтерского баланса, или заемный капитал равен сумме итогов разд. ГУ (стр. 590) и V(стр. 690) Пассива баланса за исключением ст. «Доходы будущих периодов» (стр. 640 Пассива баланса).

Проанализируем состав и структуру заемного капитала ОАО «Актив» (табл. 3.3).

Состав и структура заемного капитала

Абсолютные значения, тыс. руб.

Структура заемных средств, % к итогу

Источник: studref.com

3.4. Заемный капитал и источники его формирования

Заемный капитал — совокупность заемных средств (денежных средств и материальных и иных ценностей), авансированных в предприятие и приносящих прибыль (не принадлежащих собственника предприятия, а привлеченных в форме кредитов и займов). Иными словами, заемный капитал, используемый предприятием, характеризует объем его финансовых обязательств (общую сумму долга). В соответствии с гл. 42 ГК РФ эти финансовые обязательства могут быть оформлены в виде договоров кредита и займа, товарного и коммерческого кредита.

Выделяются и отдельные виды финансовых обязательств: вексельные обязательства и обязательства, возникающие при выпуске и продаже хозяйственным обществом облигаций.

В составе долгосрочных источников заемных средств организаций следует выделить и такие специфические источники финансирования, как финансовая аренда (ст. 665 ГК РФ), финансирование под уступку денежного требования (ст. 824 ГК РФ), финансирование по договору коммерческой концессии (ст. 1027 ГК РФ).

Классификация основных элементов заемного капитала представлена на рис. 3.3.

Заемный капитал может быть классифицирован по различным признакам. Так, в частности, по периоду привлечения финансовые обязательства подразделяются на долгосрочные и краткосрочные.

К долгосрочным финансовым обязательствам относятся все формы функционирующего на предприятии заемного капитала со сроком его использования более одного года. Основными видами этих обязательств являются 1)долгосрочные банковские кредиты, 2)долгосрочные займы, привлекаемые от других организаций (предприятий), 3)облигационные займы и пр.

К краткосрочным финансовым обязательствам относятся все формы привлеченного заемного капитала со сроком его использования до одного года. Основными видами этих обязательств являются 1)краткосрочные кредиты банков, 2)краткосрочные займы, привлекаемые от других предприятий и организаций, (а также) 3)различные виды кредиторской задолженности и другие краткосрочные обязательства.

По источникам привлечения заемные средства подразделяются: а) на привлекаемые из внешних источников (банковский кредит, финансовый лизинг и др.); б) привлекаемые из внутренних источников (кредиторская задолженность).

За счет внешних источников покрывается, как правило, дополнительная потребность в инвестициях в основные средства, в формирование сезонных запасов сырья, материалов, комплектующих, готовой продукции, покрытие производственных затрат и пр.

За счет внутренних источников формирования заемных средств Покрывается основная потребность предприятия в ресурсах, обеспечивающих процесс непрерывности производства и реализации продукции, работ, услуг.

По форме привлечения заемные средства подразделяются:

- на заемные средства, привлекаемые в денежной форме (финансовый кредит);

- заемные средства, привлекаемые по договору финансового лизинга (в форме оборудования);

- заемные средства, привлекаемые в товарной форме (коммерческий кредит).

По методам привлечения заемных средств выделяют кредит, лизинг, факторинг, эмиссию корпоративных облигаций и др.

Наконец, по форме обеспечения заемные средства подразделяются: а) на обеспеченные; б) необеспеченные.

В свою очередь, к основным формам обеспечения обязательств в соответствии с гл. 23 ГК РФ относятся неустойка, залог, удержание, поручительство, банковская гарантия, задаток. Вместе с тем в современных условиях для обеспечения выполнения обязательств могут быть использованы и такие формы, как страхование, цессия, ипотека.

Что же касается практического использования той или иной формы обеспечения финансовых обязательств, то это зависит как от вида самого обязательства (банковский кредит, лизинг, коммерческий кредит и др.), так и от цели привлечения заемных средств, от кредитоспособности предприятия-заемщика, суммы заемных средств, срока их предоставления, статуса и характера деятельности кредитора (заимодавца) и др.

Обеспеченные обязательства в случае ликвидации организации удовлетворяются в приоритетном порядке, необеспеченные — по остаточному принцапипу.

Формально заемный капитал представлен в бухгалтерском балансе организации разделами IV «Долгосрочные обязательства» и V «Краткосрочные обязательства». Однако некоторые группы статей раздела краткосрочных пассивов нуждаются в более детальном рассмотрении, поскольку по своему характеру они могут быть отнесены к собственным источникам финансирования.

- долгосрочные займы и кредиты;

- отложенные налоговые обязательства;

- прочие долгосрочные обязательства;

- краткосрочные займы и кредиты;

- кредиторская задолженность;

. задолженность перед участниками (учредителями) по выплате доходов;

. доходы будущих периодов;

. резервы предстоящих расходов;

. прочие краткосрочные обязательства.

Долгосрочные займы и кредиты (стр. 510 пассива баланса). По данной статье показываются непогашенные суммы полученных кредитов и займов, подлежащих погашению в соответствии с договорами более чем через 12 месяцев после отчетной даты, которые отражались на счете 67 «Расчеты по долгосрочным кредитам и займам».

Отложенные налоговые обязательства (ОНО) включают в себя ту часть отложенного налога на прибыль, которая должна привести к увеличению соответствующего налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. ОНО отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства», сальдо которого представляется в строке 515 баланса. Прочие долгосрочные обязательства (стр. 520) включают в себя те из них, которые не нашли отражение в строках «Займы и кредиты» и «Отложенные налоговые обязательства», отражаются как прочие. Итого по разделу IV: сумма строк 510, 515, 520.

Краткосрочные займы и кредиты (стр. 610 пассива баланса). По данной строке отражается сумма задолженности по полученным краткосрочным кредитам и займам, учитываемым на счете 66 «Краткосрочные кредиты и займы». Отражается эта сумма с учетом процентов, причитающихся к уплате на конец отчетного периода. По статье «Кредиторская задолженность» отражается сумма сальдо по счетам 60, 62, субсчет «Авансы полученные», 70, 68, 69, 76. В отдельных строках ф. № 1 отражаются:

- по строке «Поставщики и подрядчики» — сумма задолженности поставщикам, подрядчикам за поступившие материальные ценности, выполненные работы, оказанные организации услуги;

- по строке «Задолженность перед персоналом организации» — начисленные, но еще не выплаченные суммы оплаты труда;

- по строке «Задолженность перед государственными внебюджетными фондами» — сумма задолженности по отчислениям на государственное социальное страхование, пенсионное обеспечение и медицинское страхование работников организации; по строке «Задолженность по налогам и сборам» — сумма задолженности организации перед бюджетами всех уровней по налогам, сборам, включая налог на доходы физических лиц;

• по строке «Прочие кредиторы» — сумма задолженности организации по расчетам, данные о которых не отражены по другим строкам статьи баланса «Кредиторская задолженность», а именно: задолженность перед покупателями и заказчиками по полученным от них авансам (счет 62, субсчет «Авансы полученные»); задолженность организации по платежам по обязательному и добровольному страхованию имущества и работников организации и другим видам страхования (отраженная на счете 76); задолженность по отчислениям в соответствии с установленным законодательством РФ порядком во внебюджетные фонды и другие специальные фонды (кроме фондов, задолженность по отчислениям в которые отражается по строке «Задолженность перед государственными внебюджетными фондами»); сумма обязательств организации-арендатора за основные средства, переданные ей на условиях долгосрочной аренды, и пр. Кредиторская задолженность означает привлечение в хозяйственный оборот предприятия средств других предприятий, организаций или отдельных лиц. Использование этих привлеченных средств в пределах действующих сроков оплаты счетов и обязательств правомерно. Однако в большинстве случаев кредиторская задолженность возникает в результате нарушения платежно-расчетной дисциплины. В связи с этим у предприятий образуется просроченная задолженность поставщикам за полученные, но не оплаченные товарно-материальные ценности, по векселям выданным, авансам полученным, просроченная задолженность по налогам и сборам и т. п.

Задолженность перед участниками (учредителями) по выплате доходов (стр. 630). По данной статье отражается сумма задолженности организации по причитающимся к выплате дивидендам по акциям или процентам от доходов от участия в уставном капитале, учитываемая на отдельном субсчете 2 к счету 75 «Расчеты с учредителями».

По статье «Доходы будущих периодов» (стр. 640) отражаются остатки сумм целевого финансирования, получаемых коммерческой организацией от других организаций и граждан в отчетном периоде, но относящихся к будущим отчетным периодам. Уменьшение этих остатков осуществляется по мере признания в отчетном периоде внереализационных доходов. К ним относятся полученная вперед арендная или квартирная плата, плата за коммунальные услуги, выручка за грузовые перевозки, целевое (бюджетное) финансирование и др.

Пo статье «Резервы предстоящих расходов» (стр. 650) показываются остатки средств, зарезервированных организацией в целях вномерного включения в себестоимость продукции (работ, услуг) расходов, осуществленных в текущем отчетном периоде, но относящихся к будущим отчетным периодам.

Прочие краткосрочные обязательства (стр. 660). По данной строке отражены обязательства, не нашедшие отражения в предыдущих строках раздела V «Краткосрочные обязательства». Итого по разделу V: сумма строк 610, 620, 630, 640, 650, 660.

Между тем в соответствии с Международными стандартами финансовой отчетности (МСФО) указанные элементы пассивов относятся к обязательствам организации, поскольку с бухгалтерской точки зрения они представляют собой последствия действий (операций, событий), влекущих за собой необходимость выбытия ресурсов. И информация о них, соответственно, подлежит раскрытию в составе обязательств организации в пассиве бухгалтерского баланса.

В итоге заемный капитал организации с учетом корректировки равен сумме строк 610, 620, 630, 660.

Использование заемных средств в современных условиях объективно необходимо для нормального функционирования предприятий и организаций и народного хозяйства в целом в силу объективности кругооборота и оборота капитала. Более того, использование заемного капитала организациями для финансирования своей деятельности имеет определенные преимущества.

Так, в нормальных условиях заемный капитал является более Дешевым источником по сравнению с собственным капиталом за счет эффекта «налогового щита» и обладает возможностью генерировать прирост рентабельности собственного капитала за счет эффекта финансового рычага при условии, что рентабельность активов организации превышает процентную ставку за использование заемных средств (кредитов). Преимуществом финансирования за счет долговых источников является также нежелание владельцев увеличивать число акционеров, пайщиков. Заемный капитал обладает широкими возможностями привлечения, особенно при высоком кредитном рейтинге заемщика.

В то же время использование заемного капитала организацией имеет и определенные недостатки:

- привлечение заемных средств сопряжено с рисками для организации (кредитный риск, процентный риск, риск потери ликвидности);

- активы, образованные за счет заемного капитала, формируют более низкую норму прибыли на капитал, так как возникают дополнительные расходы по обслуживанию долга перед кредиторами;

- сложность процедуры привлечения заемных средств, особенно на длительный (свыше года) срок, и др.

Источник: studfile.net

Заемный капитал в балансе строка мсфо

МСФО международные стандарты финансовой отчетности правила бухгалтерского учета ПБУ ACCA консультации аудит форум

- Главная

- Новости МСФО и РСБУ

- Наши услуги

- Изменения в МСФО

- Стандарты МСФО (IFRS)

- Сравнение ПБУ и МСФО

- Обучение МСФО

- Трансформация отчетности

- Офшорное законодательство

- Российское законодательство

- Библиотека

- FAQ (Часто задаваемые вопросы)

- Интегрированная отчетность

- Полезные ссылки

- Контакты

- Карта сайта

- Главная

- Библиотека

- Основные финансовые коэффициенты для анализа деятельности предприятия

Основные финансовые коэффициенты для анализа деятельности предприятия

I. Коэффициенты ликвидности

1. Коэффициент абсолютной ликвидности

Показывает, какая доля текущих долговых обязательств (кредиторская задолженность, краткосрочные банковские кредиты и другие обязательства) может быть немедленно погашена за счет денежных средств и их эквивалентов.

КАЛ = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Рекомендуемые значения: 0.2 — 0.5

2. Коэффициент срочной ликвидности (критической оценки)

Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам.

КСЛ = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Текущие обязательства

Рекомендуемые значения: 0.7 — 1

3. Коэффициент текущей ликвидности

Показывает, какая доля текущих долговых обязательств может быть погашена в короткие сроки за счет ликвидных оборотных активов

КТЛ = Оборотные активы / Текущие обязательства

Рекомендуемые значения: 2 — 3

Показывает в каком объеме оборотные активы сформированы за счет собственного капитала.

СОС = Собственный капитал – Внеоборотные активы

Kосс = СОС / Оборотные средства

Минимальное рекомендуемое значение 0,2.

6. Чистый оборотный капитал

Показывает превышение оборотных средств над краткосрочными обязательствами. Отражает возможность предприятие продолжать текущую производственную деятельность после погашения своих краткосрочные обязательства.

ЧОК = Оборотные активы — Текущие обязательства = Собственный капитал + Долгосрочные пассивы – Внеоборотные активы

Рекомендуемые значения: не менее половины об общей суммы оборотных активов.

II. Показатели структуры капитала (коэффициенты финансовой устойчивости)

7. Коэффициент автономии (финансовой независимости)

Данный коэффициент показывает, в какой степени активы предприятия сформированы за счет собственного капитала, и насколько предприятие независимо от внешних источников финансирования.

КА = Собственный капитал / Валюта баланса

Минимальное рекомендуемое значение 0,5 – 0,6

8. Коэффициент финансирования (соотношения заемных и собственных средств) характеризует объем привлеченных заемных средств на единицу собственного капитала.

КФ = Заемный капитал / Собственный капитал

Максимальное рекомендуемое значение 1

9. Коэффициент текущей задолженности характеризует долю краткосрочного заемного капитала в общей сумме капитала.

КТЗ = Краткосрочные обязательства / Валюта баланса

Рекомендуемое значение 0,1 – 0,2

10. Коэффициент финансовой устойчивости (долгосрочной финансовой независимости)

показывает, в какой степени активы предприятия сформированы за счет собственных и долгосрочных заемных средств.

КФУ = Собственный капитал + Долгосрочный заемный капитал / Валюта баланса

Рекомендуемое значение 0,8 – 0,9

III. Коэффициенты рентабельности

11. Коэффициент рентабельности продаж, %

Демонстрирует долю чистой прибыли в объеме продаж предприятия. Рассчитывается по всей продукции в целом и по отдельным ассортиментным видам.

ROS = Чистая прибыль от реализации / Выручка от реализации * 100 %

12. Коэффициент рентабельности оборотных активов, %

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

RCA = Чистая прибыль * 100 % / Средняя величина текущих активов

13. Коэффициент рентабельности активов, %

Наряду с показателем ROE является основным, используемым в странах рыночной экономики для характеристики эффективности вложений в деятельность того или иного вида.

ROA = Прибыль* 100% / Средняя стоимость активов

14. Коэффициент рентабельности собственного капитала, %

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие активы.

ROE = Чистая прибыль* 100 % / Собственный капитал

15. Коэффициент рентабельности инвестиций

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

ROI = Чистая прибыль* 100% / (Собственный капитал + Долгосрочные обязательства)

IV. Коэффициенты оборачиваемости (деловой активности)

16. Коэффициент оборачиваемости основных средств (Фондоотдача)

Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств.

КОС = Выручка от реализации / Средняя стоимость основных средств

17. Коэффициент оборачиваемости активов (коэффициент трансформации, ресурсоотдача)

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения.

КОА = Выручка от реализации / Средняя стоимость активов

18. Коэффициент оборачиваемости запасов

Отражает скорость реализации запасов.

КОЗ = Себестоимость реализованной продукции / Средняя величина запасов

19. Коэффициент оборачиваемости дебиторской задолженности

Чем выше коэффициент оборачиваемости и чем короче период инкассации, тем меньше средств заморожено в счетах дебиторов, тем мобильнее оборотные активы предприятия.

КОДЗ = Выручка от реализации / Средняя величина дебиторской задолженность

Период инкассации дебиторской задолженности: ТИДЗ = 365 / КОДЗ

20. Коэффициент оборачиваемости кредиторской задолженности

КОКЗ = Себестоимость реализованной продукции / Средняя величина кредиторской задолженности

V. Коэффициенты рыночной активности

21. Прибыль на акцию

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли (в денежных единицах), приходящуюся на одну обыкновенную акцию.

EPS = (Чистая прибыль – Дивиденды по привилегир-м акциям) / Число обыкновенных акций

22. Дивиденды на акцию

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию.

DPS = Дивиденды, выплачиваемые по обыкновенным акциям) / Число обыкновенных акций

23. Соотношение цены акции и прибыли

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании.

P / E = Рыночная цена акции / EPS

24. Коэффициент устойчивости экономического роста

Данный коэффициент показывает, какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

sgr = (Чистая прибыль – Общая сумма выплачиваемых дивидендов) / Собственный капитал

Источник: www.msfofm.ru