Информационной базой служат ф. 1 и ф. 2 квартальной и годовой финансовой отчетности. Здесь различают показатели рентабельности продаж, бухгалтерской рентабельности, рентабельности основной деятельности, чистой рентабельности, показатели доходности использования капиталов. По данным отчета о прибылях и убытках мы можем проанализировать динамику рентабельности продаж и рентабельности организации отчетного периода и определить влияние факторов, оказавших влияние на их изменение. Рентабельность продаж определяется как отношение прибыли от продаж к выручке, она показывает, сколько прибыли мы получим на единицу реализованной продукции. Или, другими словами, удельный вес прибыли в каждом рубле выручки от продаж.

Ппр. В – С – КР – УР

Rпр. = —— * 100 % = ——————— * 100 %

В В

1) влияние изменения выручки на рентабельность продаж:

2) влияние изменения себестоимости на изменение рентабельности продаж:

3) влияние изменения коммерческих расходов на изменение рентабельности продаж:

Расходы, доходы прибыль и рентабельность в деятельности предприятия

4) влияние изменения управленческих расходов на изменение рентабельности продаж:

Таким образом, совокупное влияние всех перечисленных факторов составляет:

Чистая рентабельность организации в отчетном периоде рассчитывается как отношение чистой прибыли к выручке; следовательно, по аналогии с предыдущим расчетом мы можем утверждать, что на эту рентабельность оказывают влияние факторы, формирующие чистую прибыль.

∆RЧ = ±∆Rпр. ± ∆У% к пол. ± ∆У% к упл. ± ∆УДрД ±∆УПрД ± ∆УПрР ± ∆УВнД ± ∆УВнР ± ∆УНП ± ∆УЧД ± ∆УЧР = 0,51 + 0,17 – 0,08 – 0,01 – 0,16 – 0,27 – 0,09 – 0,28 = -0,21%

Наибольший интерес для внешней оценки представляет анализ рентабельности имущества (экономической рентабельности) и доходности собственного капитала.

Рентабельность имущества (активов) – один из синтетических показателей деятельности предприятия в целом, рассчитывается как отношение чистой прибыли к средней величине активов (300 с.) и этот показатель показывает, сколько прибыли получает наша организация в расчете на рубль своего имущества. Этот показатель характеризует эффективность использования имущества. От этого показателя, кроме того, зависит и размер дивидендов на акции в акционерных обществах.

Средняя величина активов В Средняя величина активов Средняя величина активов

Рентабельность активов может повышаться либо за счет изменения рентабельности при неизменной оборачиваемости, либо наоборот.

Показатель доходности собственного капитала позволяет установить зависимость между величиной инвестирования собственных ресурсов и размером прибыли, полученной от их использования и определяется как отношение чистой прибыли к средней величине собственного капитала.

Динамика этого показателя оказывает влияние на котировки акций.

Рентабельность перманентного капитала (перманентный капитал = собственный капитал + долгосрочный заемный капитал) показывает эффективность деятельности капитала, вложенного в деятельность предприятия на длительный срок. Рассчитывается как отношение чистой прибыли к величине собственного и заемного долгосрочного капитала.

Что такое рентабельность и маржинальность? Коротко и ясно.

Бухгалтерская рентабельность от обычной деятельности. Рассчитывается как отношение прибыли от обычной деятельности к выручке.

Затратоотдача (рентабельность основной деятельности). Показывает, сколько прибыли от продаж приходится на рубль затрат.

Коэффициент устойчивости экономического роста. Показывает, какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности. Определяется как отношение чистой прибыли за минусом дивидендов, выплаченных акционерам, на среднегодовую стоимость собственного капитала.

Источник: lektsia.com

8. Расчет показателей рентабельности

Анализ рентабельности позволяет оценить способность предприятия приносить доход на вложенный в него (предприятие) капитал. При расчете коэффициентов рентабельности для оценки экономического эффекта можно сопоставлять размер полученной прибыли с величиной ресурсов или затрат. Но целесообразнее соотносить прибыль не только с ресурсами (затратами), но и с совокупным доходом в виде выручки от текущей деятельности. В этом случае возникает две группы показателей:

- показатели, где базовым элементом (знаменателем коэффициента) выступает выручка от продаж (см. стр. 010 ф. № 2);

- показатели, где базовым элементом (знаменателем коэффициента) выступает стоимостная оценка ресурса (см. стр. 300 или стр. 490 ф. № 1) или затрат (см. стр. 020, 030, 040 ф. № 2).

Ограничение

Для продолжения скачивания необходимо пройти капчу:

Источник: studfile.net

Рентабельность активов: что показывает и по какой формуле её рассчитывать

Бывает, что бизнес вкладывает деньги в развитие, но прибыль при этом не растёт. Объясняем, почему так происходит и как это контролировать.

Иллюстрация: Polina Vari для Skillbox Media

Ксеня Шестак

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность активов ( ROA ) — показатель успешности бизнеса. С его помощью можно понять, насколько эффективно бизнес использует свои ресурсы. Следить за ним важно всем предпринимателям и руководителям.

Из этой статьи Skillbox Media вы узнаете, как рассчитать, оценить и изменить показатель.

- Что такое рентабельность активов

- По какой формуле её рассчитывать

- Как определить рентабельность активов по балансу

- Как анализировать показатели рентабельности активов

- Как их увеличить

- Как узнать больше об управлении финансами в бизнесе

Что такое рентабельность активов

Рентабельность активов — это финансовый показатель отношения прибыли бизнеса к стоимости его активов. Его рассчитывают, чтобы понять, эффективно ли бизнес использует ресурсы.

Рентабельность активов показывает, сколько копеек приносит каждый рубль, вложенный в активы бизнеса. Например, какую прибыль предпринимателю даёт его недвижимость, оборудование или транспорт — насколько эффективно их используют в бизнес-процессах.

Разберём на примере. Предположим, что один цветочный бизнес заработал за год 10 миллионов рублей, второй — 15 миллионов. Может показаться, что во втором случае компания работала эффективнее. Но прежде чем делать такой вывод, нужно узнать, сколько стоят активы этих компаний, и рассчитать ROA.

Допустим, стоимость активов первой компании — 30 миллионов рублей, стоимость активов второй — 53 миллиона. ROA в первом случае будет равна 33%, во втором — 28%.

Получается, первый цветочный бизнес работал с большей отдачей. Собственник первой компании вложил в бизнес 30 миллионов и получил с них 10 миллионов. Собственник второй компании вложил 53 миллиона, а получил 15 миллионов.

Формула расчёта рентабельности активов

Формула для расчёта рентабельности активов выглядит так:

ROA = Прибыль до налогообложения / Стоимость активов × 100%

Разберём, что означают эти показатели, и рассчитаем ROA на примере.

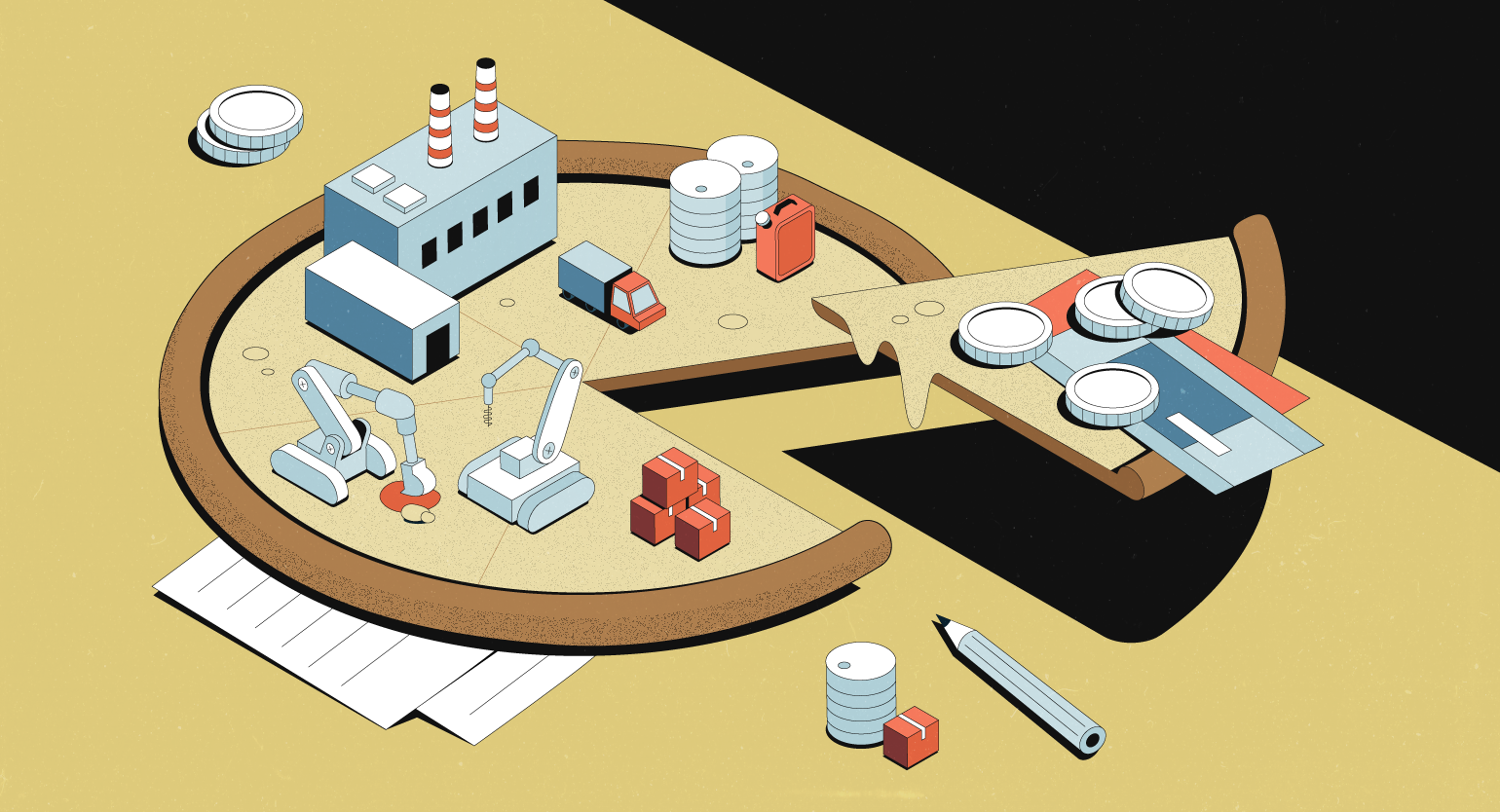

Прибыль до налогообложения — выручка, очищенная от всех расходов бизнеса, кроме налогов.

Выручка — все деньги, которые бизнес заработал в результате своей деятельности. Расходы — все деньги, которые бизнес потратил, чтобы эту выручку получить.

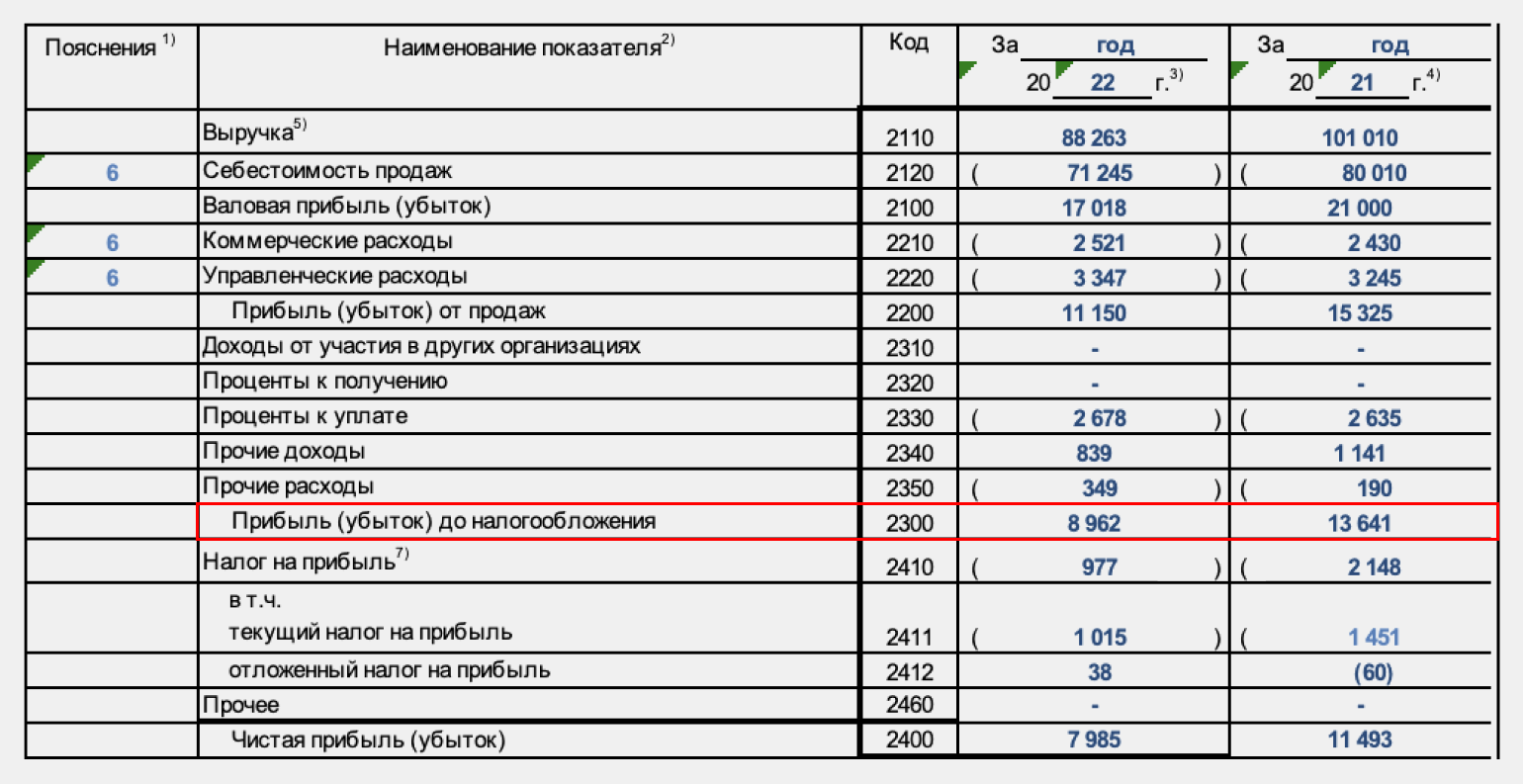

Активы — вся собственность бизнеса в денежном выражении. Например, недвижимость, оборудование, транспорт, сырьё и материалы, деньги в кассе, дебиторская задолженность . Чтобы посчитать стоимость активов, используют их рыночную стоимость.

Активы фермерского хозяйства — сельскохозяйственная недвижимость, техника, животные, земельные участки — стоят 21 миллион рублей.

Отсюда ROA = 5,7 млн рублей / 21 млн рублей × 100% = 27%.

Это значит, что каждый рубль, вложенный в активы бизнеса, приносит фермеру 27 копеек прибыли.

Как рассчитать рентабельность активов по балансу

Для расчёта рентабельности активов чаще всего используют бухгалтерскую отчётность — бухгалтерский баланс (форма 1 отчётности) и отчёт о финансовых результатах (форма 2).

Формула расчёта рентабельности активов по балансу (по формам бухгалтерской отчётности) выглядит так:

ROA = Строка 2300 формы 2 / (Строка 1600 НП формы 1 + Строка 1600 КП формы 1) / 2 × 100%

- Строка 2300 формы 2 — прибыль до налогообложения, отражённая в отчёте о финансовых результатах.

- Строка 1600 НП формы 1 — стоимость активов на начало периода, отражённая в бухгалтерском балансе.

- Строка 1600 КП формы 1 — стоимость активов на конец периода, отражённая в бухгалтерском балансе.

Также для расчёта ROA можно использовать другие документы — например, данные управленческого учёта или собственные финансовые отчёты компании. Это зависит от того, какую отчётность ведёт бизнес.

Анализ показателей рентабельности активов

Сам по себе показатель ROA ничего не даёт. Чтобы понять, приемлем он для бизнеса или нет, его нужно анализировать. Например, отслеживать в динамике — каждый квартал, полугодие или год — или сравнивать с конкурентами.

Если рентабельность активов растёт, значит бизнес эффективно использует ресурсы в своих процессах. И наоборот, если ROA снижается, значит, снижается и эффективность использования ресурсов.

Если компания увеличивает стоимость активов, но прибыль при этом не растёт и ROA уменьшается, — значит, нет смысла расширять бизнес дальше, ничего при этом не меняя в его процессах. Если компания увеличивает стоимость активов и вместе с этим увеличивается показатель их рентабельности — значит, наращивание активов приводит к росту прибыли, бизнес можно расширять.

Также ROA компании можно сравнивать с показателями конкурентов. Так можно понять общую эффективность ведения бизнеса. При этом в числе конкурентов должны быть только конкуренты из той же отрасли с сопоставимой стоимостью активов.

Если рентабельность активов компании ниже, чем у аналогичных конкурентов, — нужно искать причины и исправлять их. Подробнее об этом говорим ниже.