Есть несколько вариантов, как уменьшить налоги ИП на УСН. Все зависит от объекта налогообложения, который применяет предприниматель на упрощенке. Разбираемся, как платить в бюджет меньше.

Что относится к доходам на УСН

Доходы на упрощенной системе налогообложения — это заработок от предпринимательской деятельности на УСН ( ст. 346.15 НК РФ ). Все заработанные от бизнеса средства облагаются налогом по ставкам УСН. Кроме прямых доходов, в объекте налогообложения учитываются и внереализационные ( ст. 250 НК РФ ):

- банковские проценты, начисленные за хранение денег на расчетном счете;

- неустойки, полученные за нарушения условий договора от контрагентов;

- выплаты в пользу налогоплательщика от страховщиков;

- курсовая разница, образовавшаяся от реализации иностранной валюты по более выгодному курсу (переводится в рубли по текущему курсу ЦБ РФ);

- подарки, безвозмездно переданные ценности и пр.

Учитывайте в объекте налогообложения не только денежную, но и неденежную доходность. Определяйте текущую рыночную стоимость в рублях, сравнивая с аналогичной продукцией.

⚡️ Как уменьшить налог УСН на страховые взносы

УСН «Доходы»

Объект налогообложения — реализационные и внереализационные доходы. Затраты за отчетный период в базу не включаются. По правилам НК РФ уменьшение налога УСН 6% ИП с работниками и без них производится на величину страховых взносов, уплаченных за сотрудников и за себя, и на другие страховые платежи. Кроме того, ИП сможет уменьшить платеж по упрощенке на торговый сбор.

УСН «Доходы минус расходы»

Объект налогообложения тот же — вся реализационная и внереализационная прибыль, полученная при ведении бизнеса. База занижается на экономически обоснованные и документально подтвержденные затраты ( ст. 346.16 НК РФ ).

Как рассчитывается налог

Главное различие между двумя системами — в порядке расчета налогового платежа.

УСН «Доходы»

Ставка на федеральном уровне — 6 %, но региональные власти вправе снизить ее до 1 %. А если в регионе применяются налоговые каникулы, то предприниматели рассчитывают налог УСН по ставке 0 % в первые два года работы. Касается такое уменьшение налога на УСН «Доходы» ИП без работников и предпринимателей с работниками — конечная ставка от региональных законов ( ст. 346.20 НК РФ ).

Сумма взноса к уплате рассчитывается так: вся прибыль умножается на 6 % или ставку, установленную местными властями.

Если нарушили лимиты по упрощенке, то ставка повышается. При доходах от 188,55 до 251,4 млн руб. или численности работников от 100 до 130 человек, упрощенцы считают налог по ставке 8 % (п. 1.1 ст. 346.20 НК РФ).

УСН «Доходы минус расходы»

Ставка — 15 %, в регионах варьируется от 5 до 15 %. Если в регионе ввели налоговые каникулы, то вновь созданные ИП рассчитывают платеж УСН по ставке 0 %.

Налоговый платеж исчисляется так: из полученных доходов вычитаются подтвержденные расходы, результат умножается на 15 % (или региональную ставку). Если превысили лимиты упрощенки по численности и доходам, то ставку повысят до 20 %.

Эксперты КонсультантПлюс разобрали, как считать и платить налоги и взносы ИП на всех системах налогообложения. Используйте эти инструкции бесплатно.

Как уменьшить налог при УСН «Доходы»

ИП на упрощенной системе налогообложения с доходным объектом налогообложения снижают налоговый платеж на величину уплаченных страховых взносов за работников и за себя. Предпринимателям из Москвы доступна еще одна льгота — вычет торгового сбора.

В доходах ИП учитываются только поступления, связанные с предпринимательской деятельностью. Из общей суммы поступлений на расчетный счет вычитаются личные средства ИП, возвраты от персональных покупок и пр., полученные кредиты на личные цели.

Уменьшение на страховые взносы

В состав вычета за отчетный период включают только те страхвзносы, которые фактически заплатили в этом периоде. Даже если начислили взносы в прошлом периоде, а заплатили в текущем, то их разрешают включить в вычет. А вот взносы, которые только начислили в этом периоде, но еще не заплатили, в вычет по УСН не включайте (Письмо Минфина № 03-11-09/4254 от 20.01.2023).

Если у предпринимателя нет наемных служащих, то он вправе снизить итоговый платеж или аванс по упрощенной системе налогообложения на всю сумму уплаченных страховых взносов за себя. В 2023 году предприниматели платят за себя:

- 45 842 рубля — фиксированные страховые взносы (если прибыль не превышает 300 000 рублей);

- 45 842 рубля + 1 % — на фиксированные взносы и дополнительный взнос (если превысили лимит в 300 000 рублей).

С 2023 года страхвзносы за работников и за себя предприниматели платят в составе единого налогового платежа. Есть и другое важное изменение: с 2023 года страховые платежи предпринимателей на ОПС и ОМС объединили — теперь ИП платят фиксированный платеж (пп. 1 п. 1.2 ст. 430 , п. 2 ст. 432 НК РФ ). В 2023 г. он составляет 45 842 рубля.

Дополнительные взносы в 1 % с превышения доходов в 300 000 рублей ИП платят без изменений. Но надо учитывать предельный размер дополнительного взноса на ОПС за 2023 г. — 257 061 рубль (пп. 2 п. 1.2 ст. 430 НК РФ). Максимальный страховой платеж ИП за себя за 2023 год — 302 903 рублей (ст.

430 НК РФ).

Для сведения: какие налоги входят в состав ЕНП

Уменьшение на торговый сбор в Москве

Есть еще один способ снизить итоговый платеж — уменьшение налога УСН 6% ИП без работников и с наемными служащими на сумму торгового сбора. Эта опция доступна только предпринимателям, работающим в Москве.

Исчисленный взнос по упрощенной системе налогообложения уменьшается на полную величину торгового сбора. Никаких исключений для предпринимателей с работниками или без них не предусмотрено. Это дополнительная мера поддержки: московские ИП вправе снизить налоговый платеж и на величину страховых взносов, и на торговый сбор.

Если ИП зарегистрирован в Москве, но ведет предпринимательскую деятельность в другом регионе, то льгота не действует.

Вот как уменьшить УСН на торговый сбор в 2023 году — учесть всю сумму оплаченного сбора, но только при выполнении определенных условий (п. 8 ст. 346.21 НК РФ ):

Как уменьшить налог при УСН «Доходы минус расходы»

Этот объект налогообложения подходит тем ИП, у которых запланированы большие расходы. В ст. 346.16, 346.17 НК РФ указано, как минимизировать налог «Доходы минус расходы» — база для расчета уменьшается на все экономически обоснованные затраты: учитываются издержки, связанные с ведением бизнеса. Вся расходы, занижающие облагаемую базу, надо подтверждать документально.

Предприниматели на упрощенной системе налогообложения «Доходы минус расходы» вправе уменьшить базу на все страховые взносы, уплаченные за работников и за себя — на обязательное пенсионное, медицинское страхование (ОПС и ОМС), временную нетрудоспособность и материнство (ВНиМ), несчастные случаи и профессиональные заболевания (травматизм).

Кроме того, налогооблагаемую базу уменьшают затраты на (п. 1 ст. 346.16 НК РФ):

Штрафы и неустойки, которые платит предприниматель за нарушение условий договоров и контрактов, в затраты на уменьшение платежа по УСН не включаются.

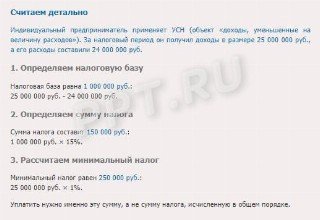

Минимальный налог

ИП на упрощенке с объектом «Доходы минус расходы» доступна уплата минимального налога. Вот как это работает: предприниматель рассчитывает налог по итогам года и сравнивает с финансовым результатом, полученным за этот же расчетный период. Если исчисленный фискальный платеж меньше доходов, то ИП уплачивает в бюджет минимальный налог — 1 % от суммы поступивших средств в течение отчетного периода. ФНС опубликовала примерный расчет схемы:

Предприниматели, которые в предыдущем году перечислили фискальный платеж в размере 1 %, вправе учесть в текущем году сумму превышения минимального налога над базовым платежом УСН. Сделать это получится только по окончании отчетного периода — по фактическим результатам деятельности за расчетный год.

Перенос убытков в расходы

ИП уменьшают налог УСН не только на фактические расходы, но и на величину убытков прошлых лет. Убыток, полученный по итогам года, предприниматель сможет учесть в течение следующих 10 лет.

Списание начинаем с более ранних убытков, то есть с тех, что зафиксированы 10 лет назад и позднее. Учет убытков возможен только при итоговом расчете налога, в квартальных платежах применить этот способ снижения аванса не получится (п. 7 ст. 346.18 НК РФ, Письмо Минфина № 03-11-11/24968 от 26.05.2014).

ИП получил убыток за прошлый год — 35 000 рублей.

Предприниматель платил в прошлом году минимальный налог — 5000 рублей.

Финансовый результат за расчетный год — 500 000 рублей.

Затраты в расчетном году — 350 000 рублей.

В прошлом году ИП отразил убыток и заплатил минимальный налог. В расчетном периоде предприниматель уменьшает фискальный платеж по УСН и на сумму минимального налога, и на убыток прошлого года. Он платит в бюджет по общей ставке УСН «Доходы минус расходы» 15 %.

Налоговый платеж ИП на УСН = (500 000 — 350 000 — 35 000 — 5000) * 15 % = 16 500 рублей.

- Задорожнева Александра

2023-06-09 11:39:58

Налоговики объяснили, входят ли в уменьшение УСН платежи на несчастные случаи — да, в расходах учитывают и страховые взносы на травматизм. Несмотря на то что НС и ПЗ платят в СФР, а не в налоговую, они тоже входят в состав расходов. А вот на УСН «Доходы» страховые взносы на несчастные случаи включают в состав вычета, на который уменьшается облагаемая база.

Источник: ppt.ru

Как на УСН «доходы минус расходы» легально сократить налог

В доходы включаются все средства, полученные от заказчиков на расчетный счет и в кассу за отчетный период. Или проведение взаимозачета, причем авансы заказчиков также учитываются. Не будет учитываться в доходах кредит или заем. Обращайте внимание на формулировки в платежках.

Будьте внимательны, нельзя просто изменить назначение платежа и написать вместо оплаты за товар — «предоставлен заем». Фиктивные займы легко распознаются. Заем должен быть реальным и не прикрывать собой оплату за товар или услугу. Если вы пошли на поводу у заказчика и выписали ему счет-фактуру с НДС, то этот НДС вы просто отдадите в бюджет.

В доходы включать его не надо. Расходы при УСН регулируются Налоговым кодексом, статьей 346, пунктом 1. Расходы учитываются при выполнении нескольких условий: 1. Расходы экономически обоснованы. 2. Расходы связаны с получением дохода. 3. Расходы документально оформлены. 4. Расходы оплачены и оприходованы.

В 2023 году УСН пользуются много организаций. Это выгодный, удобный спецрежим, но и трудный, с постоянными изменениями законодательства.

Бухгалтеры путаются в упрощенке, поэтому мы создали программу профессиональной переподготовки «Главный бухгалтер на УСН» .

В курсе 13 тестов, письменные домашние задания, более 20 чек-листов и гайдов по изменениям. Эксперты по бухгалтерскому и налоговому учету научат всему, что нужно знать при работе с УСН.

Станьте профессионалом в УСН

- 2 квартал 2019 года = 100 000 рублей;

- 3 квартал 2019 года = 200 000 рублей;

- 4 квартал 2019 года = 150 000 рублей;

- 1 квартал 2020 года = 50 000 рублей.

Тогда в расходы пойдут:

- 1 квартал 2019 года = 0;

- 2 квартал 2019 года = 100 000 ÷ 3 = 33 333,33 рубля;

- 3 квартал 2019 года = 33 333,33 + 200 000 ÷ 2 = 133 333,33 рубля;

- 4 квартал 2019 года = 33 333,34 + 200 000 ÷ 2 + 150 000 = 283 333,34 рубля;

- еще 50 000 рублей идут на следующий год.

Всего в расходы включаем 500 000 рублей.

Переносить расходы этого года на следующий год нельзя. Но можно учесть убыток прошлых лет в следующих отчетных периодах (в течение 10 лет). Только не забудьте хранить документы на весь срок списания этого убытка + 4 года.

Часто компании на УСН, получив реальный убыток от своей деятельности, боятся его показывать в декларации и думают, что учтут это в следующем году. Но так делать запрещено. Поэтому если вы не заявили убыток в текущем году, в будущем году эти расходы учесть нельзя.

Причем, вы сами решаете, в каком году воспользуетесь уменьшением налоговой базы на сумму убытка. Но срок списания такого убытка — не более 10 лет.

Ставка УСН «Доходы минус расходы» — 15%. Но в разных регионах могут быть установлены свои ставки (более льготные).

Например, в Санкт-Петербурге установлена для всех видов деятельности ставка 7%. А в Томской области установлена ставка 5% для организаций-резидентов особой экономической зоны технико-внедренческого типа, созданной на территории города Томска, и для резидентов территории опережающего социально-экономического развития «Северск».

Необходимо внимательно изучить региональное законодательство.

Источник: www.klerk.ru

Каким образом происходит уменьшение налога при УСН

Уменьшение налога УСН — вопрос, интересующий предпринимателей и организации на упрощенке. Какие возможности для этого дает налоговое законодательство и какие нюансы необходимо учесть спецрежимникам на УСНО, читайте в статье.

Вам помогут документы и бланки:

- На какие выплаты возможно сократить налог

- Как провести уменьшение налога УСН на сумму страховых взносов организациям и ИП с работниками

- Как сократить налог по упрощенке «доходы» 6 процентов без работников

- Как отражается налог к уменьшению в декларации по УСН

- Возможно ли уменьшение минимального налога УСН на страховые взносы?

- Итоги

На какие выплаты возможно сократить налог

Для тех субъектов, кто решил применить УСНО, существуют два варианта выбора объекта:

- «доходы минус расходы» 15% — определение налоговой базы с учетом понесенных затрат;

- «доходы» 6% — облагаемой базой является вся выручка без учета произведенных издержек.

Непосредственно осуществить уменьшение налога УСН ИП и организаций возможно только при варианте «доходы». Для этого из уже рассчитанной суммы налога вычитаются некоторые платежи, которые имели место по факту в том же отчетном периоде (п. 3.1 ст. 346 21 НК РФ). Это:

- обязательные взносы на пенсионное, медицинское и соцстрахование по материнству, уплаченные с начислений работникам по найму и ИП за себя при отсутствии наемных сотрудников;

- оплаченные за счет средств работодателя больничные пособия, за исключением несчастных случаев и производственных травм;

- торговый сбор;

- платежи по ДМС при определенных условиях (страховые организации должны иметь лицензии, сумма выплат работнику не может быть выше размера больничного пособия согласно ст. 7 закона от 29.12.2006 № 255-ФЗ).

Субъекты на 15% УСНО фиксируют свои затраты в КУДиР кассовым методом. Страховые взносы и оплата больничных листов учтены в этих затратах и не могут вторично вычитаться из налога.

Как провести уменьшение налога УСН на сумму страховых взносов организациям и ИП с работниками

Рассчитывая аванс или сам налог, нужно помнить о следующем:

- учитываются только те платежи страховых взносов, которые фактически были произведены в течение отчетного периода;

- вычитание может делаться только в размере начисленных сумм взносов, переплата не может быть учтена в данном случае;

- оплата задолженности в фонды, образовавшейся за прошлые годы, может быть принята к сокращению налога;

- применить данный способ можно, только используя те суммы страховых выплат, которые были начислены во время деятельности упрощенки.

Таким образом, формула авансового или налогового платежа к уплате упрощенца будет включать уменьшение налога по УСН на страховые взносы и выглядеть так:

Аванс/Налог УСН = Доход × Ставка – Сумма вычетов – Уже сделанные авансы за предыдущие отч. периоды

Законодательством предусмотрен лимит суммы, подлежащей вычитанию. Для ООО на УСН и ИП с наемными сотрудниками он составляет 50%. То есть уменьшение налога УСН «доходы» ИП с работниками в данном случае можно сделать на произведенные взносы, не превышающие половину суммы рассчитанного налога для упрощенца.

Также нужно обратить внимание на то, что вычитать можно только суммы перечислений, уплаченные за тех сотрудников, которые были задействованы в видах деятельности, находящихся на спецрежиме. Если работники выполняют функции, относящиеся к разным системам налогообложения, то ведется раздельный учет расходов и доходов, включая страховые взносы для уменьшения налога УСН — доходы с работниками.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали авансы при УСН. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как сократить налог по упрощенке «доходы» 6 процентов без работников

Уменьшение налога УСН «доходы» ИП без работников делает только с себя в фиксированной минимальной сумме в полном объеме при условии уже произведенных перечислений страховых взносов:

- на ОПС и ОМС предпринимателем за себя — 43 211 руб. за 2022 год (40 874 руб. за 2020 и за 2021 год, 36 238 руб. за 2019 год, 32 385 руб. за 2018 год). С 2023 года это будет единая сумма 45 842 руб. без распределения по фондам;

- на ОПС за себя в размере 1% от дохода — больше 300 000 руб.

В результате к уплате может получиться ноль. Если сумма уплаченных взносов превышает авансовый платеж, то возмещение или перенос переплаты для зачета в следующем году законом не предусмотрены.

Ранее рекомендовалось фиксированные платежи в фонды проводить ежеквартально, чтобы уже в течение года учитывать эту сумму и не переплачивать налог. Однако с 2023 года ситуация несколько изменилась.

С 2023 года все налоговые обязательства в бюджет мы перечисляем в виде единого налогового платежа. И если по страховым взносам, начисленным с выплат работников, работодатели подадут уведомления, чтобы налоговики верно распределили суммы по КБК, то по фиксированным взносам ИП уведомления не представляются, поскольку авансовыми платежами их считать нельзя.

Возникает вопрос, каким образом налоговики проверят правильность уменьшения налога на сумму уплаченных предпринимательских взносов? По этому поводу Минфин выпустил разъяснения в письме от 20.01.2023 № 03-11-09/4254, а ФНС опубликовала его на своем официальном сайте.

Суть в следующем — чтобы с ЕНС денежные средства были зачтены в счет уплаты УСН не 31 декабря и 1 июля (по сроку уплаты взносов), а раньше — именно в том периоде, в котором надо уменьшить авансовый платеж по УСН, следует подать заявление на зачет по правилам ст. 78 НК РФ в счет исполнения предстоящей обязанности по уплате фиксированных взносов. Зачет будет осуществлен при наличии положительного сальдо ЕНС не позднее следующего дня после подачи заявления. Если заявления на зачет от налогоплательщика не поступит, то уменьшение налога на сумму фиксированных платежей налоговики будут проводить в сроки уплаты взносов — 31 декабря или 1 июля.

Как отражается налог к уменьшению в декларации по УСН

Чтобы были учтены расходы, разрешенные законодательством для вычета из налога, их необходимо показать в декларации по упрощенке в специальном для этого разделе 2.1.1, в котором проводится расчет при объекте «доходы».

Все подробности по составлению декларации смотрите в нашем материале «Как заполнить декларацию по УСН».

В строках 130–133 нужно записать только суммы рассчитанных авансов нарастающим итогом за год.

Строки 140–143 должны включать фактически уплаченные суммы во внебюджетные фонды, оплаты по больничным листам, которые разрешены как допустимые расходы для вычитания из налога.

Если имеются наемные работники, то строки 140–143 не могут быть больше половины соответствующих строк 130–133. Если работников у ИП нет, то в случае, когда взносы превышают рассчитанный налог, данные этих строк равны сумме сбора в бюджет.

В разделе 2.1.2 указывается величина торгсбора, которая также приводит к уменьшению налога УСН 6 процентов (п. 8 ст.346.21 НК РФ) при условии, что лицо состоит на учете как плательщик данного сбора.

Возможно ли уменьшение минимального налога УСН на страховые взносы?

Если компания или предприниматель находится на спецрежиме с обложением 15%, то упрощенец обязан фиксировать данные своей коммерческой деятельности в книге доходов и расходов.

Если расходы окажутся значительными и налог составит меньше 1% от общей суммы дохода за весь отчетный период, то сумма налога должна быть уплачена исходя из правила минимального налога — 1% от всей выручки, даже если результатом деятельности явились убытки.

Налог при УСН исчисляется по результатам деятельности за год. Для компаний и ИП с УСН по ставке 15% рассчитываются два платежа:

- обычный — по схеме вся выручка за вычетом произведенных затрат, умноженная на ставку;

- минимальный — 1% от выручки.

Если обычный налог оказался меньше минимального, то к оплате принимается минимальный налог, из которого никоим образом не вычитается сумма уплаченных страховых взносов.

Однако следует знать, что:

- разницу между обычным и минимальным налогами можно будет включить в расходы по результатам следующих отчетных лет;

- при фактической оплате минимального платежа учитываются авансовые взносы в бюджет, сделанные в течение отчетного года, переплата засчитывается для оплаты авансовых платежей в следующем году.

Подробнее о расчете налога при упрощенке читайте в статье «Единый налог при упрощенной системе налогообложения УСН».

Итоги

Хозсубъектам, применяющим упрощенку, необходимо знать о возможности уменьшения налога УСН «доходы» и правилах его применения, чтобы вовремя облегчить налоговое бремя и использовать деньги в своем бизнесе.

Источник: nalog-nalog.ru