Что такое налоговый вычет по НДФЛ за обучение и как его получить в 2021 году? Кому закон позволяет воспользоваться данной преференцией? Сколько вернут денег и какие документы надо для этого собрать? Разбираемся подробно с вопросом возмещения социального налогового вычета на обучение в 2021 году, в том числе в декларации 3-НДФЛ.

Кто имеет право на социальный вычет за образование

Любое физическое лицо при получении дохода обязано уплачивать в госбюджет налог с этого дохода. Для физлиц таковым выступает налог на доходы физических лиц – НДФЛ. Государство предоставляет своим гражданам различные льготы в части уплаты налогов. Одной из таких льгот по НДФЛ служит право на получение социального вычета на обучение (ст. 219 НК РФ).

Стоит учесть, что не для каждого вида дохода ставки НДФЛ едины. Основная ставка НДФЛ – 13%. Но есть и другие:

- 30% – для нерезидентов;

- 15% – для доходов свыше 5 млн рублей;

- 35% – для доходов в виде выигрышей и прочее.

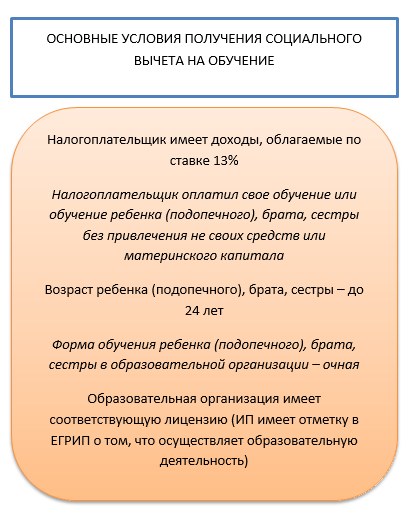

Налоговый вычет за обучение можно получить лишь при наличии доходов, облагаемых по ставке 13% НДФЛ.

Налоговый вычет за обучение 2022: Инструкция по заполнению декларации 3 НДФЛ за обучение в программе

Таким образом, если вы в одном налоговом периоде (календарном году) получали доходы, облагаемые по ставке 13%, и платно обучались, то имеете право на получение вычета на обучение.

Также есть право на вычет, если облагаемый доход получали вы, а обучение проходил ваш ребенок (подопечный), брат или сестра. При этом платили за обучение так же вы.

Обобщим на схеме, кто имеет право на социальный вычет на обучение, а кто – нет.

Суть вычета по НДФЛ

В чем заключается смысл вычета по НДФЛ? Вычетов по НДФЛ несколько видов, но суть их применения едина.

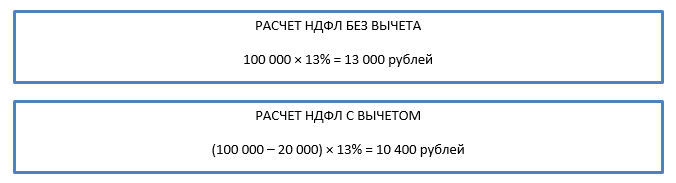

НДФЛ рассчитывают как процент от налоговой базы. А вычет – это сумма, на которую можно уменьшить налоговую базу.

Вычет – это не сумма, которую можно вернуть, а сумма, на которую уменьшают налоговую базу.

Рассмотрим на примере. Путь доход за год составил 100 000 рублей. Вычет – 20 000 рублей. Каков будет налог без применения вычета и с применением вычета?

Таким образом, при применении вычета НДФЛ становится меньше. Если расчет налоговой базы за год был сделан без учета вычета, то НДФЛ переплачен, а переплату можно вернуть.

Следующий вопрос, какой размер налогового вычета можно применить.

Лимит по размеру социального вычета на обучение

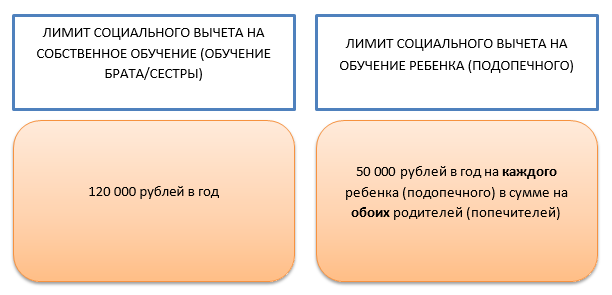

Вычет равен размеру фактически произведенных затрат на обучение (подп. 2 п. 1 ст. 219 НК РФ). Данная сумма должна быть уплачена в течение налогового периода (календарного года). Однако для нее есть лимит. Причем различают 2 вида лимита:

Таким образом, максимально от применения социального вычета можно вернуть переплату по НДФЛ в размере: 120 000 × 13% = 15 600 рублей.

Как вернуть от государства деньги за образование: инструкция

Повторим, что помимо вычета на обучение есть еще вычет на лечение, на пенсионные взносы и прочие виды социального вычета. Лимит в размере 120 000 рублей действует суммарно по всем социальным вычетам (кроме дорогостоящего лечения и обучения детей).

Если вдруг налоговая база по НДФЛ за год меньше размера вычета, то налог к уплате за год равен 0, а остаток не переносится на следующий налоговый период (календарный год).

Каким образом можно вернуть переплаченный НДФЛ с учетом вычета за обучение?

Способы возврата НДФЛ – применения вычета

Итак, без применения вычета получается переплата НДФЛ в бюджет. Каким же образом можно вернуть указанную переплату? Есть 2 пути получения вычета:

- через работодателя – налогового агента,

- самостоятельно.

Работодатель выплачивает зарплату и ежемесячно удерживает из нее НДФЛ и перечисляет его в бюджет. Если получать вычет через работодателя, он будет ежемесячно уменьшать налоговую базу на вычет. Соответственно, уменьшать НДФЛ к уплате в бюджет. И по факту вы будете получать на руки бОльшую сумму.

Во втором случае работодатель исчисляет НДФЛ без учета вычета, поэтому получается переплата НДФЛ. По окончании налогового периода вы самостоятельно обращаетесь в налоговую, подтверждаете своё право на вычет, и налоговая возвращает сумму переплаты по НДФЛ.

Таким образом, можно получать вычет НДФЛ постепенно в течение года через работодателя либо единовременно целиком в следующем налоговом периоде.

Необходимые условия возврата НДФЛ за обучение

Некоторые важные условия мы уже приводили. Добавим еще несколько и обобщим все важные нюансы получения вычета на обучение.

Одно из основных условий получения налогового вычета на обучение – наличие соответствующей лицензии у образовательной организации или же записи в ЕГРИП о том, что индивидуальный предприниматель занимается образовательной деятельностью (т. к. ИП, занимающиеся образованием без привлечения сторонних лиц, имеют право не получать лицензию).

Вынесем основные условия получения вычета на обучение на схему:

2020 год был ознаменован пандемией коронавируса, в связи с которой все учебные заведения перешли на дистанционный режим обучения. Можно ли считать дистант очной формой и получить вычет за такое обучение ребенка?

Да, можно, так как очная и заочная формы обучения различаются форматом общения ученик-учитель. При дистанционке очный формат не прекращался, он лишь перешел в иную форму – онлайн.

Порядок получения вычета

Как уже говорилось, есть 2 способа применить социальный налоговый вычет. Рассмотрим порядок его получения для каждого способа.

ВЫЧЕТ У РАБОТОДАТЕЛЯ

Для получения вычета на обучение у работодателя вы должны подтвердить свое право на него в налоговом органе и лишь потом обращаться к работодателю. Представим алгоритм действий в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Договор с образовательным учреждением.

4. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

- документ, подтверждающий родство/опеку (попечительство);

- документ, подтверждающий очную форму обучения.

Если работодатель не стал применять вычет, ему придется пересчитать налог и вернуть излишне удержанный.

Если работодатель не успел включить всю положенную сумму вычета в расчет налоговой базы (например, налогоплательщик обратился к нему в конце года), то перенести неиспользованную часть на следующий год нельзя, но можно вернуть неиспользованный остаток, самостоятельно обратившись в налоговую.

САМОСТОЯТЕЛЬНОЕ ПОЛУЧЕНИЕ ВЫЧЕТА

Если налогоплательщик не обращался к работодателю за применением вычета на обучение, он может вернуть переплату по налогу самостоятельно. Алгоритм действий представим в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Справки о доходах физлица (2-НДФЛ).

3. Договор с образовательным учреждением.

5. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

- документ, подтверждающий родство/опеку (попечительство);

- документ, подтверждающий очную форму обучения.

Если пропустили срок подачи декларации 3-НДФЛ на получение вычета за обучение, можете это сделать за 3 предыдущих года. Например, если у вас в 2018 году выполнялись все условия для получения вычета, но вы по каким-либо причинам его не использовали, то в 2021 году еще можете это сделать. А вот получить вычет за 2017 год уже поздно.

Если в году обучения не было доходов, облагаемых по ставке 13%, а позже они появились, это не значит, что можете уменьшить налог за более поздние периоды на вычет по обучению, прошедшему в предшествующих налоговых периодах. Доходы и обучение должны быть в пределах одного налогового периода (календарного года).

Далее рассмотрим подробнее порядок заполнения декларации 3-НДФЛ для получения социального вычета на обучение в 2021 году.

Как заполнить и сдать 3-НДФЛ для возврата за обучение

Наиболее удобный и быстрый способ рассказать налоговой о своем праве на вычет – заполнить декларацию онлайн на сайте ФНС:

- там гарантировано будет последний актуальный бланк декларации (а меняются они ежегодно);

- автоматически подтягиваются данные справок 2-НДФЛ (их не нужно брать у работодателя);

- программа выдает только необходимые для заполнения поля (в бумажной декларации 3-НДФЛ масса разделов, которые просто не нужны для получения вычета).

СРОК ДЛЯ ПОДАЧИ ДЕКЛАРАЦИИ

Если не декларируете свои доходы, а заполняете 3-НДФЛ лишь для получения вычетов, то жестких сроков для ее сдачи нет. Можете сделать это в течение последующих трех лет после года возникновения права на вычет.

КАК СДАТЬ ДЕКЛАРАЦИЮ

Как уже говорилось, сдать 3-НДФЛ для получения вычета можно как лично на бумаге (заполнить бланк ручкой на бумаге или распечатать заполненную версию из программы):

- посетив налоговую;

- в МФЦ,

- отправив документы по почте.

Так и в электронном виде – через личный кабинет на сайте ФНС, что будет быстрее и проще.

ЗАПОЛНЕНИЕ 3-НДФЛ С ВЫЧЕТОМ НА ОБУЧЕНИЕ

Если всё же решили заполнять бланк на бумаге, можете скачать форму, используемую в 2021 году для отчета за 2020-й, здесь:

Напомним: за 2019 и 2018 годы применялись отличные от представленного бланки. Если сдаете данные за несколько лет, за каждый год нужно применять форму 3-НДФЛ, действующую именно для этого года.

У нас дана декларация 3-НДФЛ в полном составе. Какие листы использовать и как их заполнять для получения вычета на обучение, рассмотрим ниже. Допустим, что никаких иных вычетов и дополнительных доходов при этом не заявлено.

Вот листы, обязательные для заполнения для получения вычета на обучение.

ЛИСТ

КОММЕНТАРИИ ПО ЗАПОЛНЕНИЮ

Первичную декларацию подают с номером корректировки «0–». Все последующие – это корректировки. Их нумеруют по порядку: «1–», «2–» и так далее.

Строка 010 – «2 – возврат из бюджета»

Строка 020 – КБК НДФЛ 182 1 01 02 010 01 1000 110

Строка 030 – указывают тот ОКТМО, по которому прошла уплата излишка НДФЛ (ОКТМО налогового агента можно найти в справке 2-НДФЛ). Если их несколько, то заполняют несколько блоков строк 010 – 050

Строка 040 – не заполняют

Здесь заполняют только вторую часть «о возврате». Первая часть «о зачете» оставляют пустой.

Строка 095 – порядковый номер заявления

данные для строк 100 (сумма возврата), 110 (КБК), 120 (ОКТМО) – берут из соответствующих строк раздела 1

Строка 130 – ГД.00.2020

Строка 002 – «3 – иное»

Строка 010 – содержит общую сумму доходов суммарно из всех справок 2-НДФЛ

Строка 020 – заполняют, если заполнено Приложение 4

Строка 030 = строка 010 – строка 020

Строка 040 = сумма всех вычетов (стр. 200 Приложения 5)

Строка 060 = строка 030 – строка 040

Строка 070 = строка 060 × 13%

Строка 080 = сумма налога, удержанная работодателем (берут из справок 2-НДФЛ)

Если было несколько источников дохода, заполняют несколько разделов приложения.

Раздел 1. Работодатели – налоговые агенты обычно предоставляют стандартные налоговые вычеты на детей. Данные о предоставленных работодателем стандартных вычетах указаны в справке о доходах (2-НДФЛ). Их следует перенести в строку 070. Если не дозаявляете другие стандартные вычеты, то строка 080 = строке 070.

Раздел 2. В строке 100 отражают затраты на обучение детей (подопечных), но не более 50 000 рублей на каждого ребенка (т. е., если обучающихся детей двое, ставят не более 100 000 руб. и т. д.). Необходимо помнить, что вычет суммарный на обоих родителей.

Строка 120 = строка 100

Раздел 3. В строку 130 вносят сумму оплаты за свое обучение (брата, сестры), но не более 120 000 (напоминаем, что ограничение в 120 000 рублей действует на всю сумму социальных вычетов, указанных в этом разделе).

Строка 180 = строка 130 (при условии отсутствия иных вычетов)

В строке 181 указывают социальные вычеты, которые предоставил налоговый агент (например, если декларацию заполняют при дозаявлении социального вычета на обучение, когда часть из него предоставил налоговый агент – работодатель). Если за вычетом к работодателю и не обращались, эту строку не заполняют.

Строка 190 = строка 181 + строка 130

Теперь разберем образец заполнения декларации 3-НДФЛ на примере.

2. Кроме того, Казеева имеет право на получение социального вычета на обучение своего ребенка и свое обучение: 10 000 + 50 000 = 60 000. Данные вычеты можно применять в полном размере, так как они не превышают установленных лимитов (на прочие вычеты Казеева прав не имеет в данном налоговом периоде). Социальные вычеты на обучение Казеева у работодателя не заявляла, поэтому будет получать их самостоятельно в налоговой в 2021 году.

Образец заполненной на основании примера декларации 3-НДФЛ на образовательный вычет в 2021 году смотрите ниже:

Напоминаем, что пустые листы декларации распечатывать, нумеровать и предоставлять не надо.

Если заполняете бумажный бланк 3-НДФЛ от руки или используете средства MS Office, нужно дополнительно соблюдать некоторые моменты. О них мы рассказывали в статье «Как заполнить декларацию на бумаге: правила».

Подводим итоги

Социальный налоговый вычет на обучение можно получить, если было оплачено собственное обучение, обучение детей, брата/сестры. В тот же год должен быть доход, облагаемый НДФЛ по ставке 13%. Получить вычет можно или у работодателя в течение текущего налогового периода, или самостоятельно в налоговой в течение 3-х лет после окончания налогового периода.

Источник: buhguru.com

Примеры расчета вычета

В данном разделе мы приведем примеры расчета социального налогового вычета на обучение в разных ситуациях.

Налоговый вычет – это сумма, на которую уменьшается налоговая база. Вы можете вернуть себе 13% от суммы налогового вычета.

Пример 1: Собственное обучение

Условия получения вычета:

В 2020 году Сидоров С.С. оплатил свое заочное обучение в вузе в размере 80 тыс. рублей.

Доходы и уплаченный подоходный налог:

В 2020 году Сидоров С.С. зарабатывал 50 тыс. рублей в месяц и в сумме заплатил 78 тыс. рублей НДФЛ за год.

Расчет вычета:

Вычет за обучение составит 80 тыс. рублей. То есть вернуть можно 80 тыс. руб. * 13% = 10 400 рублей. Так как Сидоров С.С. заплатил подоходного налога на сумму более 10 400 рублей, и сумма налогового вычета меньше максимальной (120 тыс. рублей), то он сможет получить вычет в полном объеме (10 400 рублей).

Пример 2: Собственное обучение на сумму более 120 тыс. рублей

Условия получения вычета:

В 2020 году Зубков В.В. оплатил свое обучение в вузе в размере 120 тыс. рублей и обучение в автошколе на сумму 30 тыс. рублей.

Доходы и уплаченный подоходный налог:

Официальная заработная плата Зубкова В.В. составляет 50 тыс. рублей в месяц, из которых удерживается 6 500 рублей НДФЛ.

Расчет вычета:

Зубков В.В. оплатил обучение на общую сумму 150 тыс. руб., но максимально допустимая сумма вычета за год составляет 120 тыс. рублей. Поэтому вернуть Зубков сможет максимум 120 тыс. руб. * 13% = 15 600 рублей.

Так как сумма удержанного с Зубкова В.В. за 2020 год подоходного налога составляет более 15 600 рублей, вернуть эту сумму он сможет в полном объеме. Подать документы на вычет в налоговый орган Зубков В.В. сможет в 2021 году.

Пример 3: Вычет на обучение вместе с другими социальными вычетами

Условия получения вычета:

В 2020 году Попов А.А. оплатил свое обучение в вузе в размере 100 тыс. рублей и лечение зубов в размере 50 тыс. рублей.

Доходы и уплаченный подоходный налог:

В 2020 году Попов А.А. зарабатывал 50 тыс. рублей в месяц и в сумме заплатил 78 тыс. рублей НДФЛ за год.

Расчет вычета:

Лечение зубов не относится к дорогостоящему лечению (Постановление Правительства РФ № 201 от 19.03.2001 г.) и максимальная сумма социальных вычетов за год не может превысить 120 тыс. рублей. Поэтому вернуть Попов А.А. сможет максимум 120 тыс. руб. * 13% = 15 600 рублей.

Так как Попов А.А. заплатил более 15 600 рублей подоходного налога, то вернуть он эту сумму сможет в полном объеме.

Пример 4: Вычет на обучение ребенка

Условия получения вычета:

В 2020 году Сидоров А.А. оплатил образование своего сына в вузе на очной форме обучения в размере 100 тыс. рублей. Договор оплаты обучения в вузе был заключен на Сидорова А.А., обучение Сидоров А.А. оплачивал лично.

Доходы и уплаченный подоходный налог:

В 2020 году заработная плата Сидорова А.А. составляет 20 тыс. рублей в месяц и за год он заплатил 31 тыс. рублей НДФЛ.

Расчет вычета:

Так как сын учится очно, Сидоров А.А. может рассчитывать на налоговый вычет за его обучение сына. Но нужно принять во внимание, что максимальная сумма вычета на одного ребенка составляет 50 тыс. рублей. Поэтому вернуть Сидоров А.А. сможет максимум 50 тыс. руб. * 13% = 6 500 рублей.

Так как за год Сидоров А.А. заплатил более 6 500 рублей НДФЛ, то вернуть он эту сумму сможет в полном объеме. Подать документы на вычет в налоговый орган Сидоров А.А. может в 2021 году.

Пример 5: Вычет на обучение нескольких детей

Условия получения вычета:

В 2020 году Сидоров А.А. оплатил:

- образование своего сына в вузе на очной форме обучения в размере 70 тыс. рублей;

- образование своей старшей дочери в вузе на заочной форме обучения в размере 40 тыс. рублей;

- обучение своей младшей дочери в платной школе в размере 35 тыс. рублей;

Все договоры оплаты были заключены на Сидорова А.А., обучение детей Сидоров А.А. оплачивал лично.

Доходы и уплаченный подоходный налог:

В 2020 году Сидоров А.А. зарабатывал 20 тыс. рублей в месяц и в сумме заплатил 31 тыс. рублей подоходного налога за год.

Расчет вычета:

Налоговый вычет за детей, обучающихся по заочной форме обучения, не предусмотрен налоговым законодательством. Поэтому Сидоров А.А. может рассчитывать на налоговый вычет только за сына и младшую дочь.

Также нужно принять во внимание, что максимальная сумма вычета на одного ребенка составляет 50 тыс. рублей, поэтому за сына Сидоров А.А. сможет получить вычет только с этой суммы.

Всего Сидоров А.А. сможет вернуть себе 50 тыс. руб. (обучение сына) * 13% + 35 тыс. руб. (обучение младшей дочери) * 13% = 11 050 рублей.

Так как Сидоров А.А. заплатил более 11 050 рублей подоходного налога за год, то вернуть он эту сумму сможет в полном объеме.

Пример 6: Получение вычета за несколько лет обучения

Условия получения вычета:

Петров А.А. учился в вузе на заочном отделении с 2017 по 2020 год и платил за обучение 40 тыс. рублей в год. Про налоговый вычет Петров А.А. узнал только в 2021 году и хочет получить его за все годы обучения.

Доходы и уплаченный подоходный налог:

Все время обучения Петров А.А. официально работал, зарабатывал 15 тыс. рублей в месяц и платил 23 тыс. рублей НДФЛ в год.

Расчет вычета:

Согласно закону получить налоговый вычет можно только за три предыдущих года, поэтому в 2021 году Петров А.А. сможет получить вычет только за 2018, 2019 и 2020 годы.

За каждый год Петров А.А. сможет вернуть 40 тыс. руб. * 13% = 5 200 рублей. В сумме за три года Петров А.А. вернет 15 600 рублей.

Пример 7: Получение налогового вычета при оплате обучения материнским капиталом

Условия получения вычета:

Сын Муравьевой А.А. учится в платной школе с оплатой 70 тыс. рублей в год. Муравьева А.А. оплачивает учебу сына материнским капиталом.

Доходы и уплаченный подоходный налог:

Муравьева А.А. работает, зарабатывает 15 тыс. рублей в месяц и платит 23 тыс. рублей НДФЛ в год.

Расчет вычета:

При оплате обучения материнским капиталом или другим видом субсидий налоговый вычет не предоставляется, поэтому Муравьева А.А. не может вернуть себе денег за обучение сына.

Пример 8: Единовременная оплата обучения

Условия получения вычета:

В 2020 году Васечкин В.В. начал получать заочное образование в вузе, которое стоит 50 тыс. рублей в год. Срок обучения составляет 4 года. При поступлении Васечкин В.В. единовременно оплатил стоимость всей учебы за 4 года в размере 200 тыс. рублей.

Доходы и уплаченный подоходный налог:

Васечкин В.В. работает и зарабатывает 30 тыс. рублей в месяц и платит около 46 тыс. рублей НДФЛ за год.

Расчет вычета:

Социальный вычет на обучение можно применять только в тех периодах, в которых фактически производилась оплата. Таким образом, единовременно оплатив многолетнее обучение, Васечкин В.В. может получить налоговый вычет только за 2020 год и теряет право на использование вычета в отношении этого обучения в последующие годы.

Несмотря на то, что Васечкин В.В. оплатил обучение на общую сумму 200 тыс. рублей, максимальная сумма вычета за год составляет 120 тыс. рублей, поэтому вернуть Васечкин сможет максимум 120 тыс. руб. * 13% = 15 600 рублей. Если бы Васечкин В.В. оплачивал обучение ежегодно (не превышая лимита в 120 тыс. рублей в год), то он мог бы получить налоговый вычет для всей суммы.

Источник: verni-nalog.ru

Как вернуть налог за обучение

Получение образования — начиная с детского сада и заканчивая ВУЗом — для большинства людей сопряжено с большими расходами. Однако в некоторых случаях можно рассчитывать на возврат части денег, которые были потрачены на обучение, в виде налогового вычета. Несмотря на то, что придется уделить определенное количество времени оформлению нужных бумаг, размер возвращаемого налога нередко того стоит.

Если же в процессе получения вычета вы столкнетесь с какими-либо сложностями или просто захотите доверить это дело профессионалам, всегда можно обратиться к юристу в сфере налогообложения, который поможет вернуть деньги. Итак, рассказываем, что нужно для того, чтобы возвратить налог за обучение, и как это сделать.

Хотите разобраться, но нет времени читать статью? Юристы помогут

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажете

С этим вопросом могут помочь 65 юристов на RTIGER.com

Решить вопрос >

Что такое налоговый вычет за обучение?

Каждый официально работающий человек платит подоходный налог в размере 13%. Если такой налогоплательщик тратит свои заработанные средства на какое-либо полезное дело (не только на обучение, но и на покупку жилья или оплату лечения), он вправе вернуть часть суммы. Такая возможность получила название налоговый вычет.

При этом нужно различать налоговый вычет за обучение и сумму налога к возврату. Вычет за обучение представляет собой сумму, которая уменьшит размер налогооблагаемого дохода, а налог к возврату — это именно те деньги, которые получит налогоплательщик.

Конечно, не нужно надеяться, что государство готово возвратить абсолютно любую сумму: по действующему законодательству установлен лимит вычета в размере 120 000 рублей на оплату собственного образования и 50 000 рублей — на оплату образовательных услуг для близких (например, детей). Это означает, что вернуть можно не более 13% от указанных сумм, т.е. 15 600 рублей за себя и 6 500 рублей за оплату обучения других.

Закон предоставляет возможность получить два вычета за обучение — например, если одновременно учитесь вы сами и оплачиваете обучение ребенка. В этом случае можно рассчитывать на возврат 22 100 рублей.

Условия возврата налога

Итак, как мы уже говорили, вернуть налог за обучение могут только плательщики НДФЛ (подоходного налога по ставке 13%). Однако это основное, но не единственное условие. Также для возврата части средств, потраченных на обучение, необходимо:

- являться налоговым резидентом РФ (постоянное проживание на территории РФ — не менее 183 дней за год);

- оплачивать собственное обучение или обучение близких родственников;

- сохранять все чеки, которые смогут подтвердить расходы;

- успеть обратиться за вычетом на протяжении 3 лет с момента оплаты образовательных услуг.

Безработные студенты (как и пенсионеры, которые официально не работают и не платят НДФЛ) возвратить себе часть расходов на обучение не могут. Не получится вернуть налог и у индивидуальных предпринимателей, работающих на упрощенке, патенте или ЕНВД (т.к. они не платят подоходный налог).

Если вы хотите вернуть налог за себя, то с условиями возврата все более-менее понятно. Больше сложностей может возникнуть у тех налогоплательщиков, которые хотят возвратить средства за обучение близких. В первую очередь, нужно определиться, за чье обучение налогоплательщик может вернуть налог.

Вернуть средства можно за обучение детей в возрасте до 24 лет, несовершеннолетних опекаемых и подопечных (а также бывших опекаемых и подопечных до достижения ими возраста 24 лет) и братьев/сестер (до 24 лет).

Нужно обратить внимание, что деньги возвращаются до 24 лет включительно. При этом, если возвращать налог за себя, то форма обучения не имеет значения (можно учиться заочно), а если за близких, то они должны обучаться только очно. Нельзя вернуть деньги, если обучение оплачивалось за счет материнского капитала.

Еще один вопрос, который часто возникает у налогоплательщиков, касается того, за оплату каких образовательных услуг можно вернуть налог за обучение. Возврат налога осуществляется за самые различные виды образовательных услуг: оплату учебы в ВУЗе, в общеобразовательной школе, лицее, автошколе, образовательных центрах (например, по изучению иностранных языков и т.д.).

Главное условие — это наличие у учреждения лицензии, предоставляющей право вести образовательную деятельность. При этом статус такого учреждения — является ли оно частным или государственным — значения для оформления возврата налога не имеет.

Как оформляется возврат налога?

Существует два варианта возврата налога: самостоятельно и через работодателя. Для самостоятельного возврата потребуется или лично посещать свою инспекцию или же воспользоваться кабинетом налогоплательщика на сайте ФНС (через личный кабинет оформлять возврат налога гораздо удобнее). Итак, если вы хотите вернуть налог за обучение самостоятельно, нужно подготовить декларацию 3-НДФЛ, собрать все необходимые документы и подать их в налоговую.

Тем, у кого есть учетная запись на портале «Госуслуги», для авторизации в кабинете налогоплательщика потребуются данные с этого портала. Если же на «Госуслугах» вы не зарегистрированы, то для получения доступа к личному кабинету придется посещать налоговую инспекцию.

После подачи документов у налоговой есть 3 месяца на их проверку. Если будут найдены ошибки, придется подавать корректирующую декларацию. Если же вы все с первого раза заполните правильно, то деньги будут перечислены на ваш счет.

Большинство налогоплательщиков предпочитает возвращать налог не самостоятельно, а через работодателя: данный вариант быстрее и удобнее. Для того чтобы получить средства этим способом, нужно подать заявление с подтверждающими документами в налоговую (можно онлайн, без личного посещения инспекции) и дождаться уведомления (его выдача не займет больше 1 месяца). Затем уведомление нужно отнести на работу. После того как вы предоставите уведомление работодателю, НДФЛ с вашей зарплаты не будет удерживаться.

Какие документы нужно подавать в налоговую?

Для того чтобы вернуть часть денег за обучение, потребуется подготовить ряд документов. В частности, на рассмотрение в налоговую предоставляются:

- справка 2-НДФЛ (она нужна в качестве подтверждения того, что вы получали зарплату и платили налог);

- декларации 3-НДФЛ (они подаются за каждый год учебы, если она продолжалась на протяжении нескольких лет);

- заявление о возврате;

- копия паспорта налогоплательщика;

- документы из учебного заведения.

В качестве документов из учебного заведения должны быть обязательно поданы копия лицензии на право предоставления образовательных услуг, копия договора на оказание платных услуг и платежки (квитанции, чеки и т.д.).

Копия лицензии обязательно заверяется в самом учебном заведении или у нотариуса. Чеки и другие платежные документы должны быть в оригинале, поэтому, если вы их потеряли, придется заняться восстановлением (сделать это можно через банк или через бухгалтерию учебного заведения).

Подведем итоги. Вернуть налог за обучение вполне реально: главное, чтобы вы соответствовали предъявляемым требованиям и могли предоставить подтверждающие документы. При возникновении проблем с оформлением возврата и для получения консультации всегда можно обратиться к профессионалам: наличие правовой поддержки юриста в сфере налогообложения поможет пройти весь процесс с наименьшими трудностями и за короткое время.

Остались вопросы? Юристы помогут. Кликните и подберите лучших

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Юристы сделают всё за вас.

Источник: rtiger.com